老牌药企切入医美赛道_江苏吴中:深化产业转型_未来发展可期(公司童顏產業)

国内知名医药生产商,着力发展医美业务,加速产业转型升级。江苏吴中成立于1994年,于1999年在上海证券交易所上市。

公司主营业务几经调整,当前以药品及贸易行业为主。

2005年 9 月江苏吴中医药集团有限公司成立,深耕医药制造业。

2018年 5 月成立江苏吴中医药产业投资有限公司,依托医药资源,深化投资布局。

2021年 4 月公司成立医美事业部,2021年 10 月设立吴中美学公司,加快推进公司医美产业战略落地和规模化运营布局。

当前公司秉持“提供美好健康生活”的企业目标和使命,围绕医药大健康产业布局,坚持核心医药主业深耕,加快医美产业布局,初步形成了医药+医美的产业格局。当前公司营收以药品板块为主,未来营收重心有望向医美领域逐步转移。

江苏吴中大健康产业改革目标明确、循序渐进。

江苏吴中的发展历程可以分为四大阶段:旧产业时期、产业扩张期、战略调整期、正式变革期:

1) 1994-2002 年,旧产业时期:以医药与服装业务为主。

2) 2003-2016 年,产业扩张期:公司开始涉足其他领域,陆续投资贵金属加工、化工、房地及国际贸易业务,产业规模迅速扩张。

3) 2017-2019 年,战略调整期:受行业调控、企业战略及响水爆炸事故影响,公司在此阶段陆续剥离贵金属加工、房地及化工业务,决定集中优势资源发展以医药为核心的大健康产业。

4) 2020 年至今,正式变革期:公司正式涉足医美领域,通过子公司吴中美学开展业务,先后拿下韩国企业生产的 HARA 玻尿酸及 AestheFill 童颜针产品在中国区的独家代理权;公司代理的 AestheFill 童颜针目前已完成临床测试并获得国家药监局受理通知书,若顺利获批,有望于 2023 年下半年上市;HARA 玻尿酸预计于 2025 年上市;2022 年 7 月,吴中美学正式启动重组胶原蛋白相关产品 的研发工作,为公司建立完整的注射类自有技术平台迈出第一步。

1.2、 业务调整优化,静待再启航

公司业务缩减后营收较为稳定,近年持续调整优化。

2017-2021 年公司营业收入分别为 29.60/17.02/21.10/18.72/17.75 亿元,同比增长-25.79%/-42.50%/23.97%/-11.28%/-5.18%。2022 年前三季度营收达 13.80 亿元,同比下降5.96%。

公司营收较不稳定且多次出现下降主要是因为近年来公司不断进行产业结构调整,缩减贵金属加工、房地产业、化工行业规模,导致公司营收出现波动。

2017-2021 年公司归母净利润分别为 1.33/-2.86/0.65/-5.06/0.23 亿元。

公司毛利率较为稳定、净利率持续震荡,公司开拓医药市场带动销售费用率增加。

由于医药行业的高毛利属性且其在公司营收中占比最高,2017-2021 年江苏吴中毛利率持续保持在高位,分别为 21.63%、35.46%、29.60%、30.74%、28.83%。

净利率则受 2018 及 2020 年恒利达子公司业务冲击,两次大幅下降,2017-2021年分别为 4.57%、-16.59%、2.93%、-27.12%、1.16%。

费用率方面,公司在 2018 年将销售费用率由 10.51%大幅增加至 25.18%以加快医药市场开拓。同时随着公司不断推进药物研发并逐步布局医美领域,公司研发费用率近年来持续增加,由 2019 年的 0.64%提升至 2021 年的 1.19%,未来有望进一步提升。

公司近年来业务范围持续调整,药品、贸易构成当前主营业务。

2017 年江苏吴中完成子公司兴瑞贵金属的股权转让,不再经营贵金属加工业务;2019 年公司转让江苏中吴置业有限公司 100%股权,使得房地行业营收大幅下降;受 2019 年响水化工企业爆炸事故影响,公司在化工产业的营收占比也迅速减小。

当前公司主营业务范围为药品行业和贸易行业。2021 年公司药品行业与贸易行业营收在总营收中占比分别为 72.73%和 26.42%,合计占比达 99.15%。

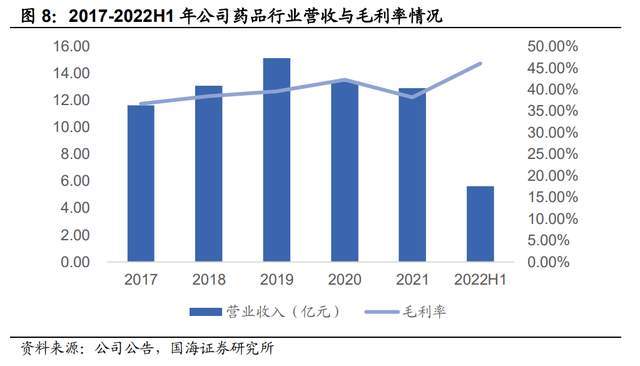

公司医药板块营业收入与毛利率先升后降。

当前药品业务/药品板块在公司营收中占比最大。2017-2021 年公司在医药板块的营收分别为 11.64、13.10、15.15、13.38、12.91 亿元,同比分别增长 21.29%、12.55%、15.66%、-11.66%、-3.49%。

公司医药板块营收在 2020 年出现较大程度下滑,主要原因是新冠疫情影响了诊疗服务,继而导致医药生产、销售有所下降。

医药板块毛利率分别为 36.72%、38.53%、39.65%、42.34%、38.25%。

1.3、 匹配股权结构与管理体系,赋能大健康产业建设

民营资本控股,股权结构相对分散,子公司业务种类多元。

截至 2022 年第三季 度末,苏州吴中投资控股有限公司为公司第一大股东,持股比例为 17.24%。江 苏吴中第一期员工持股计划持有公司 0.52%股票,为公司第五大股东。

目前公 司旗下有多家全资子公司,分别覆盖医药、贸易、化工、医美等多个领域。其中江苏吴中医药集团有限公司成立于 2005 年,负责组织运营江苏吴中医药板块,主营业务涉及药品研发、生产和销售,拥有两家药品生产企业,目前主要产品涵盖抗病毒/抗感染、免疫调节、抗肿瘤、消化系统、心血管类等领域。

公司投资板块业务主要通过江苏吴中医药产业投资有限公司来主导运营,围绕公司医药+医美的产业格局进行投资并购活动,并通过投资设立并参与以医药大健康产业为主的产业基金、并购基金。

在医美领域,江苏吴中医药产业投资有限公司着重在非手术类医疗美容上游产品端展开布局,围绕注射类、功能性护肤品、家用美容仪器类等多个方向全维度寻找优质并购资源,拓展产品矩阵。

公司于 2021 年成立江苏吴中美学生物科技有限公司(吴中美学),在统一平台集中运营管理公司医美产业板块,加快推进公司医美产业战略落地和规模化运营布局。截至目前,吴中美学已获得第三类医疗器械经营许可证和第二类医疗器械经营备案凭证。

2022 年 1 月,吴中美学(香港)有限公司成立,作为吴中美学的全资子公司执行医美战略的海外布局。

公司管理层经验丰富、背景多元。

目前,钱群山先生担任公司董事长。公司副董事长、总裁、法人钱群英女士为复基控股第一大股东,持股 95%,为江苏吴中实际控制人。董事、副总裁孙田江先生拥有制药工程硕士及管理学博士学位,药学专业背景丰富。董事蒋中先生、陈颐女士均有硕士学位及金融业从业背景。江苏吴中管理层兼具各方面人才,有助于公司全面协调发展。

通过股票期权激励计划与员工持股平台,充分调动员工积极性。

2022 年 2 月 16 日,江苏吴中召开董事会,审议通过了《关于向公司 2021 年限制性股票激 励计划激励对象首次授予限制性股票的议案》。

3 月 16 日,董事会同意以 2022 年 2 月 16 日为限制性股票首次授予日,向符合条件的 109 名激励对象授予 330.40 万股限制性股票,授予价格为 3.68 元/股。

11 月 28 日,董事会同意以 2022 年 10 月 31 日为限制性股票预留授予日,向符合条件的 17 名激励对象授予 80.5303 万股限制性股票,授予价格为 3.49 元/股。除股权激励外,公司 同时在近期实行大规模员工持股计划。

2022 年 1 月 5 日公司召开临时股东大会,审议通过《江苏吴中医药发展股份有限公司第一期员工持股计划(草案)》,同意公司实施第一期员工持股计划。

2022 年 3 月,员工持股已完成过户,过户价格为3.68元/股,公司第一期员工持股计划账户持有公司股份 370.50 万股,占公司总股本的 0.52%。

公司本次员工持股计划的锁定期分别为 12 个月、24 个月、36 个月,自 2022 年 3 月 14 日起计算,解锁比例分别为 40%、30%、30%。

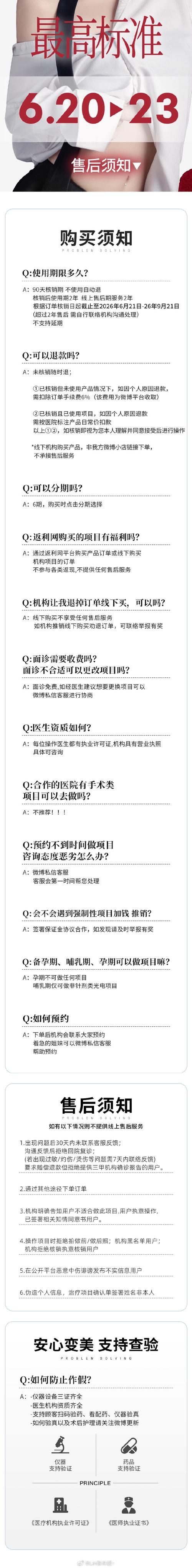

2、瞄准医美黄金赛道,多品类产品蓄势待发

2.1、精准切入注射类医美赛道,依托行业实现增长

中国医美行业发展迅速、增长稳定。2017-2021 年,中国医美市场规模快速增长,由 993 亿元增长至 1891 亿元,复合年均增长率达 17.47%。

2020 年受新冠疫情影响增速放缓,2021 年行业增长恢复到 20%左右,行业发展稳定。根据 Frost&Sullivan 的预测,2022-2025 年中国医美市场规模将由 2267 亿元增长至 3529 亿元,复合增长率达 15.90%,2030 年有望逼近 6400 亿元,行业增长稳定。

中国医美行业渗透率相对较低、潜在市场较大。

2021年中国一线、二线、三线城市的医美服务渗透率分别为22.2%、8.6%、4.3%,整体仍处于较低水平,尤其二三线城市市场潜力较大。

2020年中国每千人医美治疗次数仅为20.8,远小于韩国、美国、巴西等国家。随着中国人均可支配收入提高,医美行业在中国仍有较大的发展空间。

且随着人口高龄化趋势逐渐明显,各类医美抗衰需求或将快速提高。江苏吴中近年来大力布局医美赛道,有望获得长期稳定的营收增长。

非手术类医美市场规模超越手术类医美,平均增速更高。

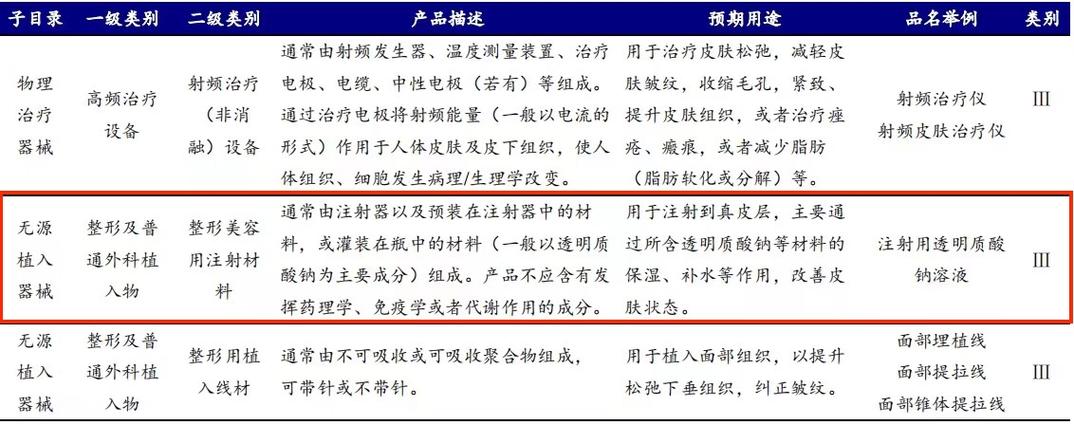

当前医美项目可以分为手术类项目与非手术类项目,其中手术类主要包括拉皮除皱、脂肪填充、线雕等传统手段;而非手术类又称为轻医美,主要包括玻尿酸注射、肉毒素除皱等注射类项目与热玛吉、超皮秒、光子嫩肤等光电类项目。

2021 年前手术类医美项目一直占据较大市场,但在 2021 年已经被轻医美超越。根据弗若斯特沙利文预测,未来轻医美市场增速将持续高于手术类医美,在 2030 年市场规模将达到 4157 亿元,是手术类医美市场的近两倍。

轻医美中注射类受消费者欢迎程度较高。

根据新氧数据颜究院的数据,已体验过及有意向体验注射类医美项目的医美抗衰人群占比分别为 78.70%及 46.80%,远高于体验手术类项目的消费者。

江苏吴中的医美业务主攻注射类医美项目,行业增速快、潜在消费群体庞大,市场规模有望进一步攀升。

2.2、实施“引进+研发”双重战略,拓展产品矩阵

代理引进韩国高端产品,依托成熟品牌打入国内市场。

2021 年 7 月,江苏吴中投资人民币 3000 万元,通过增资入股取得尚礼生物下属公司尚礼汇美 60% 的股权,获得韩国医美企业 Humedix 最新一款高端注射用含利多卡因的双相交联透明质酸钠凝胶产品(HARA 玻尿酸)在中国区的独家销售代理权,该产品为当前市面销售艾莉薇的迭代产品。

2021 年 12 月,子公司吴中美学通过增资+股权转让的方式,取得达透医疗 51%的股权,同时获得韩国公司 Regen Biotech,Inc 一款聚双旋乳酸产品 AestheFill 在中国大陆地区的独家销售代理权。

依托产业基础,以自研胶原蛋白为第一步,逐步建立完整的注射类自有技术平台。

江苏吴中胶原蛋白研究历史悠久,下属江苏吴中医药集团有限公司中凯生物制药厂公司于 1996 年创办,为集研发、生产于一体的生物工程基因药物生产基地,其所研发的“重组蛋白提取纯化新工艺”曾获得国家发明专利技术。

目前江苏吴中已启动医美领域重组胶原蛋白相关产品的研发工作。2022年 7 月,吴中美学与浙江大学杭州国际科创中心生物与分子智造研究院达成合作协议,双方共建“生物与分子智造研究院-吴中美学重组胶原蛋白联合实验室”,总体目标是实现符合市场需求且有独特优势的重组胶原蛋白医疗器械产品的产业化。

2022 年 9 月公司旗下医美首款产品 “婴芙源”正式面世并已实现营业收入,作为重组人源化 III 型胶原蛋白新品为未来的高端胶原产品线进行铺垫。

由引进品牌到自主生产,发展战略清晰。

当前公司开展医美业务的时间尚短,通过引入韩国高端品牌的成熟产品,有助于在国内迅速打开市场,在逐步建立完善供应链的同时突出自身的高端品牌定位,为未来自研高端产品的营销打下基础。同时公司积极与高效展开技术合作,提升研发能力,为将来完全自主研发提供技术及经验储备。

3、医美产品管线丰富,国内市场前景广阔

3.1、再生产品优势明显,AestheFill 童颜针推动国内市场变革

童颜针市场即将迎来大幅增长,国际主流品牌在国内市场优势凸显。

根据头豹研究院预测,2021-2025 年,中国童颜针市场规模将由 4.2 亿元增长至 16.3 亿 元,复合年均增长率达 40.36%。由于 2021 年前再生类注射医美产品未获批进入中国市场销售,当前国内市场仍存在非合规医美产品。

随着新产品不断通过审批并上市,合规产品将对现有的非合规产品起到迭代替换的作用,市场规模预计将在 2024 年实现迅速增长,增速有望达 147.62%,AestheFill 有望借助行业扩 张趋势,在国内抢占市场份额,为公司后续产品积累渠道与经验。

童颜针相较玻尿酸功效更强大,高端定位下利润空间充足。

与纯粹作为填充材料、仅具有塑形作用的玻尿酸不同,童颜针为再生材料,可以有效刺激自身皮肤产生新的胶原蛋白。同时玻尿酸无法完全代谢、效果维持时间相对较短;而童颜针可被人体完全代谢,维持效果更长,通常在一年半以上。

在诸多优势加持下,童颜针有底气凸显自身高端定位,价格也较玻尿酸更高。2021 年大多数 1ml 规格的玻尿酸产品单价不超过 10000 元/支,而童颜针价格普遍位于 15000-20000 元/支。较高的定价可为医美下游端带来更高的利润空间,有助于下游医师推广童颜针产品,实现上下游合作共赢。

AestheFill 童颜针海外市场成熟,销售成绩优异。

AestheFill 童颜针在 2014 年便在韩国上市,当前在全球 68 个国家和地区上市销售,未来在内地引入并做好市场教育与推广后,AestheFill 童颜针有望快速占领内地市场。

技术突破性领先,超越当前国内竞品。当前国内获批的童颜针主要有三款,分别是爱美客旗下的濡白天使、长春圣博马旗下的艾维岚以及华东医药旗下的伊妍仕。

相较于国内已上市同类产品,AestheFill 童颜针进一步更新迭代,在技术及医疗效果上体现出独特优势,其采用的空心微球技术可以包裹新产生的胶原蛋白,使胶原蛋白与空心微球完全融合,这也是该项技术在国内上市产品中的首次应用。

并且与少女针作为预充针的形式不同,AestheFill 童颜针为冻干粉形态,医生可以根据每位顾客的要求及具体情况调配浓度,实现私人化定制,给顾客多样化的选择及体验。在维持时间方面,AestheFill 可以维持 24 个月,远超过其他同类竞品,实现长期美容效果。

积极推动产品落地进程,有望实现明年上市。

当前 AestheFill 童颜针已完成临床测试,并于 2021 年 12 月 AestheFill 在海南顺利完成全国首例注射,目前已累计注射超百例,获得良好反响。江苏吴中已完成 AestheFill 各项申报资料的准备,按计划向国家药品监督管理局(NMPA)提交注册申请,并于正式获得国家药品监督管理局出具的《受理通知书》,若顺利获批,2023 年下半年有望在全国上市销售。

3.2、玻尿酸产业增长迅速,Humedix 瞄准中端市场

国内玻尿酸市场快速扩张,指数级增长未来可期。

根据弗若斯特沙利文报告,2017-2021 年中国玻尿酸市场规模由 31 亿元增长至 64 亿元,复合年均增长率达 19.7%,除 2020 年受新冠疫情影响导致增速下降,其余年份一直保持 20-30% 增速。

据弗若斯特沙利文预计,2022-2030 年玻尿酸市场规模将进一步由 82 亿元快速增长至 441 亿元,每年增长速度均维持在 20%以上。

在医美服务渗透率不断提高的背景下,玻尿酸销量前景广阔。

市场竞争激烈,海外品牌占据主流。

当前国内市场正规渠道售卖的玻尿酸皮肤填充剂大多来自美国、瑞典及韩国。其中 Humedix 作为韩派玻尿酸代表,预计今年市场份额将保持相对稳定。在江苏吴中正式代理销售后,Humedix 有望借助江苏吴中在国内积累的渠道进一步拓展其市场份额。

Humedix 定位明确,竞争优势显著。Humedix 主打精致轻奢的中端定位,在价格上比主打高端的乔雅登更为友好,功效上则胜过主打实用低端的爱芙莱、海薇、润百颜等品牌,体现出量价俱佳的特点。

相较于定位较为相近的瑞蓝与伊婉,Humedix 同样体现出卓越的竞争优势,主要体现在以下三方面:

1)舒适性更佳:Humedix 颗粒更细腻,粒径为瑞蓝与伊婉产品的一半,注射更平顺;

2)高粘度、高形状稳定性:粘度性能远优于瑞蓝与伊婉产品,注射后不易移位;

3)持久性强:采用最新交联技术,降解周期更长。

临床试验与小范围销售同时进行中。目前江苏吴中已完成 Humedix 玻尿酸产品的临床前检验工作,进入临床试验初期,同时公司积极推动其在海南乐城医疗先行区的上市销售工作。

3.3、胶原蛋白市场潜力较大,加速推进注射类自有技术平台建设

重组胶原蛋白有望迎来迅速增长。2017-2021 年中国重组胶原蛋白市场规模由 8 亿元增长至 46 亿元,复合年均增长率达 52.8%。

据弗若斯特沙利文预计,2022-2027 年重组胶原蛋白市场规模将进一步由 72 亿元快速增长至 645 亿元,复合年均增长率将达到 55.0%。

当前重组胶原蛋白的市场规模已经远超动物源胶原蛋白,且未来的增长率同样高于动物源胶原蛋白,因此未来在医美领域重组胶原蛋白将成为主流。

胶原蛋白应用前景广阔,注射填充领域潜力大。

胶原蛋白在食品饮料、医药及医美护肤领域均有重要应用。在医美领域的应用大致可分为以下三类:

1)注射填充:通过填充方式促进组织再生,当前中国胶原蛋白类填充市场仍在起步阶段;

2)敷料:促进组织生长愈合、保水、美白、滋养皮肤等;

3)功效性护肤:可有效应对敏感肌、痘痘肌等特定肌肤问题,通常成分精简、经临床验证。

在注射领域,与传统的玻尿酸产品相比,在价格方面,0.75ml 规格的胶原蛋白价格在 6000-20000 元/支不等,平均价格高于玻尿酸产品。

重组胶原蛋白在医美护肤领域占比将明显提升。

根据弗若斯特沙利文的预测,2022-2027 年重组胶原蛋白在功效性护肤市场中的规模将由 72 亿元增长至 645 亿元,复合年均增长率为 55%,远超过功能性护肤整体的平均增长率 38.8%,重组胶原蛋白在功效性护肤市场的占比将明显提升,渗透率将由 2022 年的 18% 提升到 2027 年的 30%。

在医用敷料市场中,未来五年内重组胶原蛋白的规模将由 72 亿元增长至 256 亿元,复合年均增长率为 28.8%,同样超过医用敷料整体的平均增长率 23.1%,渗透率将由 2022 年的 21%提升到 2027 年的 26%。

公司通过“自主研发+引进”不断推进重组胶原蛋白技术研究。

江苏吴中当前正通过多个途径攻克重组胶原蛋白技术:2022 年 7 月,公司通过与浙江大学科创中心合作,共同建立重组胶原蛋白联合实验室,主攻片段级重组Ⅲ型胶原蛋白;公司同时从美国引进全球顶尖的具有三螺旋和三聚体结构的重组Ⅲ型胶原蛋白技术,后续公司将在旗下的中凯生物制药厂进行该技术的原料承接及制剂开发。

4、盈利预测与总结综合来看:公司多年来深耕于核心医药主业,围绕医药大健康进行产业布局。近年来我国医美行业快速发展,公司加快医美产业布局,初步形成了医药+医美的产业格局。当前公司营收以药品板块为主,未来营收重心有望向医美领域逐步转移。

我们认为未来医美渠道仍将处于高速发展阶段,市场潜力仍比较大,公司持续增长的确定性较高。

公司未来有望持续发挥产销一体化优势,预计公司 2021-2024 年医药行业业务将实现营收 12.91/14.21/15.63/17.19 亿元;医美/护肤行业业务预计 2022-2024 年将分别实现 0.25/0.52/4.39 亿元。

短期看:公司正逐步推进医美产业布局,公司于 2021 年获得对爱塑美童颜针和 Humedix HARA 玻尿酸的中国大陆独家代理销售权,2022 年公司自有品牌“婴芙源”下重组胶原蛋白产品面世。

盈利预测与总结:我们预计 2022-2024 年公司有望实现营收 19.6/21.4/26.8 亿元,分别同比增长 10.5%/8.9%/25.6%。有望实现归母净利润-0.0/0.41/1.37 亿元,2023-2024 年对应 PE 为 135/40 倍,由于公司自研能力较强,已初步形成了医药+医美的产业格局,持续增长的确定性较高。

5、风险提示

1)转型发展风险。公司当前大力布局医美行业,可能会导致对传统医药行业资源分配不足,且医美行业短期内投资较大,短期内可能导致影响公司资金链紧张、影响公司经营表现。

2)产品注册审批速度不及预期。公司代理的童颜针及玻尿酸、未来自主研发的胶原蛋白等产品均需通过注册审批方可上市,若审批速度较慢则可能影响公司战略落地。

3)医美领域政策变化。医美政策监管相对较严,若未来政策收紧,则将影响公司产品的上市及销售。

4)行业竞争加剧。国内市场中已经存在拥有成熟销售体系的竞争对手,公司作为新进入者将与竞争对手争夺市场,可能导致营收不及预期。

5)自研产品落地不及预期。当前公司自研产品主要为重组胶原蛋白,从原料承接到产品落地周期较长,且可能由于技术问题导致延期,或将对公司战略造成负面影响。

6)中国与国际市场并不具有完全可比性,相关数据仅供参考。

——————————————————

报告属于原作者,我们不做任何投资建议!

如有侵权,请私信删除,谢谢!

精选报告来自【远瞻智库】报告中心-远瞻智库|为三亿人打造的有用知识平台