焦虑的年轻人_火爆的美容丸(美容口服產品)

文 | DoNews ,作者 | 李可馨,编辑 | 杨博丞

怕丑、怕老,年轻人的焦虑,正撑起一片新市场。

《2020年国民健康洞察报告》显示,年轻人成为当下最焦虑自身健康状况的群体。90后消费群体是对健康期望值很高,但自身评分最低的一代。

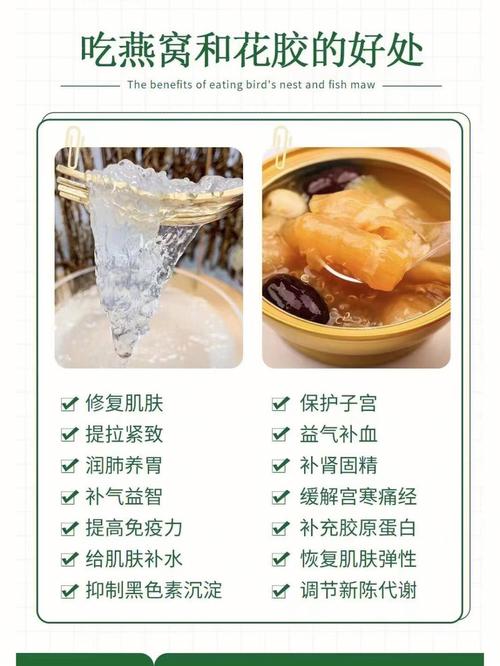

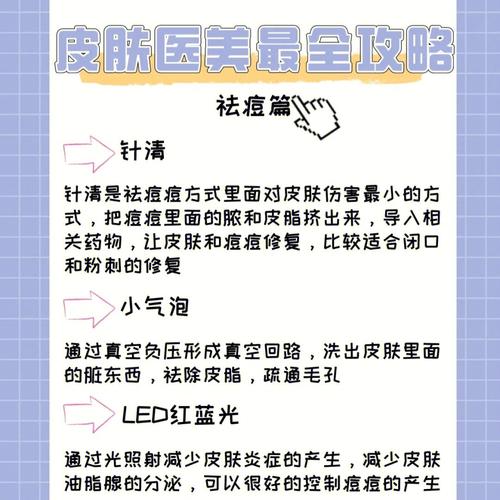

燕窝、阿胶、抗糖丸、美白丸、胶原蛋白,慢慢爬上年轻人的“美容养生清单”。不同于护肤、医美的“外敷外调”,“口服美容”介于两者之间,更解年轻人的风情——轻松便捷、试错成本低,滋养新的消费圈层不断蔓延。

入局

焦虑越大,市场越大。

智研咨询数据显示,中国口服美容市场2022年有望突破238亿元。但因为口服美容市场的边界逐渐与千亿代餐、三千亿保健品市场相融,未来口服美容市场容量远不止于此。

而根据天猫国际官方数据,今年618期间口服美容产品成交额同比增长2266%,年轻化趋势明显,90/95后在口服美容的消费人群中比例不断扩大,占比已超半数。

靠“买买买”续命的年轻人,在口服美容上更舍得氪金。《90后健康养生大揭秘2019》指出,90后单单在保健品、养生食物、中式滋补等产品上,平均每人每年消费811.85元。

在努力保持精致同时,已有90后开始为下一代“充值”。刚刚步入哺乳期的大碗告诉「DoNews」,抱着让孩子皮肤细腻光滑的期待,在孕期斥万元订购了十个月的小仙炖燕窝。

而一位为某品牌代理抗糖饮的微商朋友告诉「DoNews」,今年受疫情影响行情不太好,“前两年很多人都是几盒几盒拿货,基本是一个月或半年的量起步,客单价能做到两三千”,不过她也坦承,这基于比较优质高复购的客户。

面对需求永无眠的市场,资本早已入局。2015年,洪泰基金押中了开辟鲜炖燕窝新品类的小仙炖,而到了2020年,相关标的逐步增多。据不完全统计,今年以来健康即食、代餐、新式饮品和养生进补等获得融资项目约30家。

资方背景,不乏红杉资本中国、高瓴资本、IDG资本、经纬中国等知名机构,同样也可见花家怡园、腾讯、中信农业等战略投资者的身影。

国际品牌闻风而动,纷纷涌入。天猫国际相关数据显示,仅2019年上半年,便有来自全球各国及地区的286个口服美容品牌入驻天猫国际平台,且产品SKU达到3161个。

在进口口服美容产品的影响下,国内口服美容市场开始慢慢演进,产品也逐步涵盖了包括补剂、片剂、口服液、饮料、零食等在内的绝大多数类别。

更加细分的赛道也开始分化显现。目前业内将之分为三类:胶原蛋白、膳食纤维所属的美容保健食品,燕窝、鱼胶为主的中式滋补性食品,和以抗糖、美白为主的功能性产品。

传统美容保健食品公司纷纷跟进。汤臣倍健不断优化产品矩阵,推出年轻人喜爱以软糖、饮料等形式呈现的美容保健食品,同时通过收购澳洲益生菌企业LSG,来完善自身版图。

东阿阿胶的年轻化路线也越来越开放。先是和太平洋咖啡合作推出阿胶咖啡,后又推出“小金条”阿胶粉、阿胶珠等新产品,以新吃法系列营销活动,对品牌进行IP化传播。

新兴的创业公司也相继涌现,如从美容保健产品切入的基漾、汝乐,从中式滋补养生切入的小仙炖、官栈,也有从休闲美容功能性食品切入的超级补丁。

踌躇满志的新品牌,使尽浑身解数,试图在代际更迭中,成功分一杯羹。

变局

变美抗衰永无眠的市场,早有前辈尝到过红利。

经不断提价而稳固高端市场的东阿阿胶、引入膳食营养补充剂的汤臣倍健、紧抱燕窝美容养颜功效的燕之屋,曾收割了大批90后的上辈、上上辈们。但随着代际的转换,老品牌褪去光鲜,为新品牌腾挪出空间。

人、货、场的转变,新品牌学着换种思路,把产品重做一遍。零食化、便携化、细分化,成为产品升级的新方向。

软糖、果冻等产品形态,代替了单一的药剂、片剂;大瓶装、大袋装的产品,也开始演变成年轻人青睐的分次、分日装的便携小包装,免去“吃药”的痛苦感,摆脱复杂的取量、冲泡难题,让口服美容产品多了趣味性和仪式感。

根据场景进行细分设计,进而满足个性化需求,是另一种升级路径。如超级布丁,根据火锅、外卖、开工、日常瘦身等场景,相应开发了“火锅救星”、“外卖拍档”“开工提神” “抱紧一生君”等补剂。

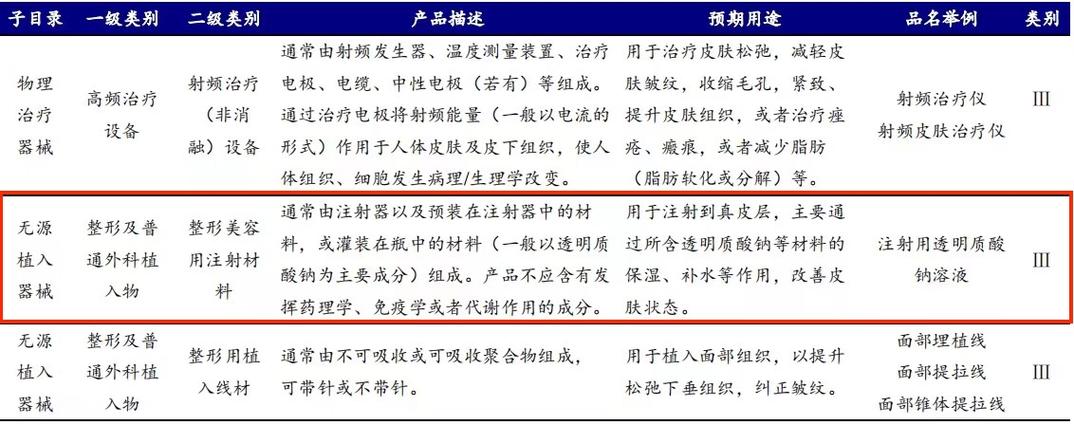

美容护肤品中大热的成分概念,在口服美容产品中也有体现。譬如胶原蛋白肽、谷胱甘肽、壳寡糖、透明质酸、MSM二甲基砜、AG多酚等,专业性和功效性不断提高。

不过,目前国内的产品拥有某项核心成分优势的并不多,大多停留在燕窝、桃胶、鱼胶、益生菌、胶原蛋白等基础产品上,而国外多集中在技术成分比较高的美白丸、抗糖丸等功能性产品上。

这与他们多来自化妆品公司,积累了深厚的技术研发实力有关。国内口服美容市场的玩家中,POLA、Fancl、HABA和Swisse是最具代表性的国际品牌,而前三者都有美妆企业背景。

如POLA的研发实力,在日本与资生堂同属第一梯队。POLA分别于2015年、2017年推出“美白丸”和“抗糖系列”,都迅速走红并引发跟风,这与其大量的研发投入和过硬的研发能力密不可分。

POLA的抗糖系列号称原料天然提取且低副作用,而且成分一直处于不断更新中,去年新版抗糖又在原成分基础上,加入了“Ch-A精华”成分,抗老化效果增强。

尽管在技术上还有差距,但在营销渠道上,本土的品牌反应则更为灵活。因为崛起于新渠道风起时,新品牌们凭借自身营销推广乘风而上。

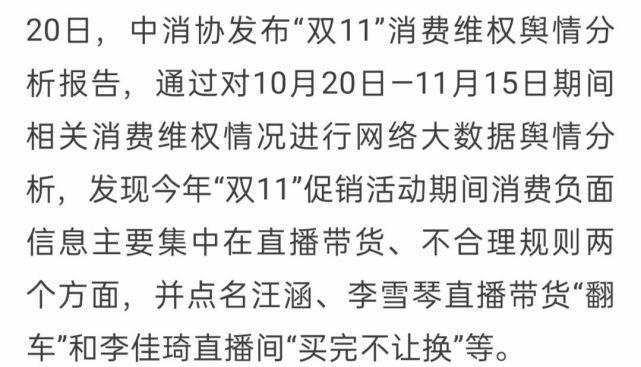

首个进入天猫亿元俱乐部的滋补品牌小仙炖,最早仰赖小红书内容红利而出圈,而后又通过KOL/KOC定制内容、直播卖货提升品牌势能,现在又利用线下分众传媒,加深品牌触达效率,今年双11开售首日销售额突破2.7亿元。

国外的品牌不仅缺乏对短视频、直播等新兴渠道的了解,电商渠道的运作也乏善可陈。POLA直到2017年才开设天猫旗舰店,粉丝数至今才29.1万。

海外品牌在进入国内时,更习惯从微商代购切入。上述微商朋友告诉「DoNews」,加入代购门槛并不高,只要需交几万块货款,品牌拉新激励方式也只是年会活动、拉新返佣而已。

因过度依赖代购渠道,在《电商法》实施后,很多品牌深受其害。POLA就曾因此遭受业绩下滑,2019年前三季度宝丽集团销售额同比下滑10%至104亿元。

微信私域也是新品牌发力的主要渠道之一。目前超级补丁、小仙炖都有布局私域流量搭建,通过个人号在朋友圈分享促销、新品等信息,加强与粉丝互动。

目前私域运营效果情况,以美妆品牌为例,据增长黑盒预测,美妆品牌私域销售占比不过一成左右,单位人效产出低,但未来单位利润产出会更高,尽管微信私域短期内不会有超额回报,但应是品牌发展的长期战略。

线上渠道受重视同时,线下cs渠道逐渐被边缘化。台湾口服美容品牌Lumi CS渠道总监阎明杰曾表示,目前口服美容产品的线下销售大多集中在大型商超、屈臣氏、丝芙兰以及药房等,CS渠道还未被充分利用起来。

在他看来,造成这一现象的原因,一是CS渠道经营者和员工对口服美容产品的接受度低,主动销售意识差;二是口服美容产品门槛高、回购率低,CS渠道销量并不好。

另有业内人士透露,化妆品门店销售保健产品,需要获得“蓝帽子”标识,成为一大阻碍。不过他也判断,随着市场发展,CS渠道的销售占比将成为主力之一。

线上线下融合时代,当线上见顶之后,突围线下又将是行业一大分水岭。

魔咒

行业焕新背后,也有隐忧常伴。

首先在消费端,因为缺乏科学合理的认知,存在盲目追求效果的现象。在亲情观察成长类综艺《我家那闺女》中,明星吴昕被认作过度依赖保健品的典型,常常无节制服用不同功效产品,以期能同时达到多种效果,后来医生发出避免对肝脏带来负担的警告。

宝妈大碗也对「DoNews」表示,在尝试口服美容产品初期,也存在同样的情况,后来因为生理期紊乱,才慢慢调整产品的种类,“其实很多产品功效是雷同的,为了安全起见取其一就行了,没必要一起服用也急不来,毕竟是长期才能见效的事”。

而在供给端,也常悬达摩克利斯之剑。食品安全问题、产品功效问题,犹如魔咒一般,潜伏于行业每个发展阶段,时常被揪出来毒打。

十多年前的口服美容市场,在日本胶原蛋白饮风靡的影响下拉开帷幕,汤臣倍健、无限极纷纷跟进并大火。但好景不长,《焦点访谈》及相关媒体揭露了行业的造假情况,市场也一度陷入低迷。

据发布,胶原蛋白饮品成本价只在4元左右,但售价却高达5~7倍。汤臣倍健、无限极旗下产品根本不含胶原蛋白成分。而Fancl、丸美等产品的主要成分含量也言过其实。

据不完全统计,2013年5月开始中国胶原蛋白行业的整体销量暴跌了8成。此后,丸美、汤臣倍健等知名厂商先后退出口服美容市场。

中式滋补赛道上的燕窝,同样过犹而不及。“毒血燕事件”曾让老牌燕窝企业燕之屋,一夜之间从600多家门店关停至个位数。多地燕窝销量暴跌70%,燕窝市场一度冰封。

而到了当下,燕窝市场的负面发布也不容乐观。即便是小仙炖,也曾在食安问题上翻过车。今年7月,小仙炖燕窝曾被《消费者发布》送检,其中3款产品的鲜炖菌落总数严重超标。

日前,快手辛巴所售燕窝,被王海指摘为“糖水”的话题,也攀至高热度。王海对燕窝的营养价值算了一笔账,100克鲜炖燕窝包含0.1克唾液酸,而一颗鸡蛋的唾液酸是1.5克,花高价吃燕窝不如吃鸡蛋。

丁香医生早有文章总结,燕窝的营养价值实际很普通。科学家也有研究认为,干燕窝50%为蛋白质,而且蛋白质质量远不如鸡蛋。

另外,燕窝制作成本并不高。小仙炖前代工厂佳明佳曾称,仙炖燕窝加工费每瓶才3块钱。低成本高毛利行业,众人趋之若鹜后,行业乱象滋生。

据一名燕窝干货代购透露,不少微商为了压低成本,会选择没有溯源码的燕条,而非品质上乘的燕盏,有时为了应付唾液酸含量的检测,会用廉价的合成物质代替。

入口之事无小事,更何况美容保健食品。即便是成分强硬、科研实力兼备的品牌,依然难逃食安问责。POLA的美白丸,就曾因被质疑含致癌雌激素而遇冷。

深究根源,行业标准缺失是造成这种局面的主因。

仍以燕窝为例。目前即食燕窝并没有统一的生产加工及判定产品质量的国家标准,大部分企业仍以罐头食品或固体饮料的标准进行加工。行业标准的缺失,一定程度造成贩售假货、虚张高价的行业乱象。

今年以来口服美容行业的相关融资虽不少,但依然存在难度。小仙炖今年虽然拿到了一轮来自章子怡关联公司的战略融资,但实际距离上次融资已间隔两年之久。

不少机构依然处于观望状态。华映资本曾分享口服美容领域的投资逻辑,目前更为关注主推某些核心成分,以优质的原料、信赖的原产地和合理的价格占领消费者心智的产品。

如若行业魔咒不破,口服美容很难有健康良性的发展。