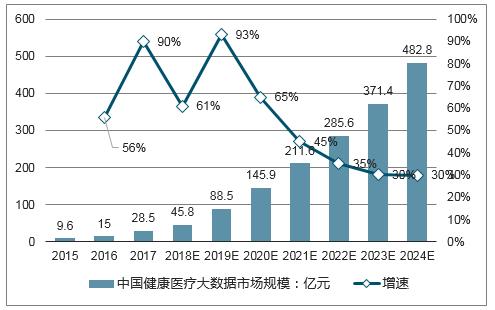

和佳医疗定增自救(億元萬元醫療)

本刊 杜鹏/文

随着再融资政策的松绑,和佳医疗(300273.SZ)近日抛出了10亿元的定增计划,这对于缓解公司极度紧绷的资金链至关重要。此次定增对象为四家深耕医疗领域的私募机构,定增预案表示对本次再融资前景非常乐观。

投资人真的能保持乐观吗?历史已经有了答案。和佳医疗2011年IPO募集6.67亿元,上市四年之后又定增募资10亿元,两次融资额合计16.67亿元。对于这两次融资,彼时公告均给出了极其乐观的预期,然而事实却是实际效益相比预期相差甚远,绝大部分项目均没有达到预期。因此,和佳医疗定增公告给出的乐观预期根本不可信,难道这一次会例外吗?

再者,和佳医疗自2014年以来扣非ROE均在5%以下,表明公司实际控制人并没有合理利用募集资金的能力。公司所从事的主业是医疗设备及医疗工程和融资租赁,这是一种高度依赖融资的商业模式,只见投入不见产出,巨额真金白银全部变成了应收账款和长期应收款,巨额款项存在回收风险,这本质上是一种价值毁灭。

更值得警惕的是,和佳医疗的控股股东已经通过减持和质押方式套现了巨额资金,留给上市公司的却是急剧恶化的资产负债表。此次定增虽然能够解决短期资金问题,但是能否彻底解决和佳医疗面临的深层次困境,值得关注。

危险的资金链

2020年2月,再融资新规正式落地,对上市公司再融资条件进行了全面放松,主要包括精简发行条件、松绑非公开发行制度、给予上市公司更大的空间等方面,市场向着注册制的改革方向又迈出了坚实的一步。随着定增规则的全面放开,A股定增市场迎来井喷期。

6月8日,和佳医疗发布公告,拟非公开发行募集资金总额预计不超过10亿元,扣除发行费用后将全额用于偿还有息负债和补充流动资金。

这次定增对于缓解和佳医疗紧绷的资金链至关重要。截至2020年一季度末,公司短期借款2.86亿元、一年内到期的非流动负债3.75亿元、长期借款5.65亿元、应付债券4.73亿元,四项合计16.99亿元。此外,公司账上还有13.69亿元的长期应付款,根据2019年年报披露,这其中有6.82亿元的固定收益投资者投入款,包括长城嘉信资产管理有限公司3.5亿元、广东粤财股权投资有限公司1000万元、广东粤建珠江西岸先进装备制造产业发展基金合伙企业2亿元、云南国际信托有限公司1亿元、贵州产投和佳大健康产业投资基金合伙企业2201万元。粗略估算,和佳医疗目前的有息负债合计23.81亿元。

然而,2020年一季度末,和佳医疗账面上的货币资金只有4.36亿元,仅为全部有息负债的18.31%,即便是短期有息债务也不能完全覆盖。而且,和佳医疗自身造血能力也不好,其2016-2019年经营现金流净额分别为-4.1亿元、-5.89亿元、-5.92亿元、1169万元。

因此,这次定增如果能够顺利实施,可以显著改善和佳医疗的资金状况。以截至3月31日的数据测算,募资完成后,公司资产负债率将下降至46%左右,每年预计将为公司节省财务费用5022万元。

参与这次定增的发行对象为河南领创医疗设备智能科技中心(有限合伙)(下称“领创医疗”)、珠海华美健康一号投资合伙企业(有限合伙)(下称“华美健康”)、珠海横琴富氧昆仑投资合伙企业(有限合伙)(下称“富氧昆仑”)、东方汇富投资控股有限公司(下称“东方汇富”)拟设立的私募基金共四名特定发行对象,分别认购2.5亿元。

这四家机构均是在医疗器械、医药、大健康领域深耕多年的私募股权基金,定增预案表示,本次非公开发行募集资金到位后,这四家机构将与公司形成广泛合作,增强公司的研发、生产和销售实力,从而进一步增强公司的竞争力和可持续发展能力,巩固公司的行业地位,符合公司及全体股东的利益。

这份定增预案给出的乐观预期,真的能够实现吗?从和佳医疗之前募资结果来看,恐怕并不乐观。

融资承诺不靠谱

2011年10月,和佳医疗正式登陆创业板市场,成为资本市场一员,公司通过IPO共募集资金6.67亿元。2014年12月,和佳医疗发布了此次IPO募集资金的使用情况公告。

公告显示,和佳医疗将IPO募集资金共投入到八个项目之中,除了两个不适用于效益评估标准外,其余六个项目中有四个均没有达到预计效益,分别是医用气体设备建设项目、医用影像设备建设项目、收购珠海弘陞生物科技开发有限公司(下称“珠海弘陞”)项目、设立四川欣阳科技有限公司(下称“欣阳科技”)及收购软件著作权资产项目。

和佳医疗招股书称,医用气体设备建设项目总投资为4854万元,预计本项目应于2012年12月底投产,建成后拟新增分子筛制氧主机和一体化医用制氧机的年生产能力380台,项目承诺投产后的前六年各年利润总额分别为833万元、1730万元、2323万元、2301万元、2277万元、2536万元;医用影像设备建设项目总投资5770万元,预计于2012年12月底投产,项目建成后拟新增DR、高压发生器等医用影像设备的年生产能力500台和PACS工作站系统软件300套,项目承诺投产后的前六年各年利润总额分别为1000万元、1837万元、2009万元、1985万元、1961万元、2541万元。

事实却是,和佳医疗2014年12月发布的IPO募集资金使用情况公告显示,截至公告发布日,上述两个项目均尚未完工,彼时已经比预计时间足足晚了两年。

而另外两个未达到预期的项目是由和佳医疗IPO之后使用超募资金购买而来。2013年3月,公司以超募资金2200万元收购陈若望设立的外商独资企业珠海弘陞,珠海弘陞从事血液净化业务。2013年5月,公司使用超募资金1680万元与自然人周攀、黄平、刘勇共同出资2000万元在四川成都设立欣阳科技,其中1178万元用于收购四川思迅科技有限公司合法拥有的9项软件著作权资产,剩余资金作为欣阳科技的运营资金。

和佳医疗2014年12月发布的IPO募集资金使用情况公告称,珠海弘陞项目于2013年4月完成增资,预计未来五年各年营业利润分别为686万元、1177万元、1682万元、2394万元、2641万元。然而这份公告披露珠海弘陞2013年和2014年1-9月实际效益分别为-559万元、-262万元,连续发生亏损。根据年报披露,在此之后的年份,珠海弘陞仍然是连续亏损,2015-2019年净利润分别为-948万元、-188万元、-763万元、-491万元、-1009万元。

对于欣阳科技收购软件资产项目,上述IPO募集资金使用情况公告称,本项目于2014年1月达产,预计未来五年各年营业利润分别为939万元、2112万元、3167万元、4751万元、7127万元。这份公告披露欣阳科技2014年1-9月实际效益只有524万元,并没有达到预期承诺。根据年报披露,欣阳科技在此之后不仅没有盈利,相反还连续亏损多年,2015-2019年净利润分别为-32万元、-1445万元、-1659万元、-1508万元、-1210万元。

这些事实表明,和佳医疗IPO募集资金对项目给出的乐观预期根本就不靠谱,而其在IPO三年之后抛出的定增计划也存在同样问题。

2014年8月,和佳医疗发布非公开发行预案,计划发行股份4413万股,发行价格22.66元/股,募集资金总额为10亿元,该定增计划于2015年8月顺利发行上市。

本次定增资金计划用于三个项目:增加医院整体建设业务配套资金、增资珠海恒源融资租赁有限公司、归还银行贷款及补充流动资金,投入金额分别为4亿元、5亿元、1亿元。这其中前两个项目适用于效益评估,不过遗憾的是均没有达到最初预期。

和佳医疗2020年6月8日发布的募集资金使用情况报告称,增加医院整体建设业务配套资金项目募集资金到位后,预计2015-2018年实现营业收入1.13亿元、4.05亿元、6.08亿元、7.9亿元、10.27亿元。然而事实却是,这个项目2017-2019年实现营业收入分别为8224万元、1.31亿元、2.37亿元,与预计效益相差甚远。

上述公告还称,增资珠海恒源融资租赁有限公司开展融资租赁业务项目实施完成后,预计2015-2019年实现营业收入分别为3376万元、1.52亿元、2亿元、2.46亿元、2.92亿元。而这个项目2017-2019年的实际营业收入分别只有9520万元、1.1亿元、1.31亿元。

应收款畸高

和佳医疗通过IPO以及2014年定增合计募集资金16.67亿元,这些巨额资金进来之后没有带来预期中的收益。

从净资产收益率来看,Wind资讯显示,2015-2019年公司的扣非加权ROE分别为4.73%、3.07%、2.03%、2.05%、0.39%,连银行理财都不如,这至少表明公司管理层的能力欠佳。从成长性来看,2014-2019年公司净利润分别为2.23亿元、1.06亿元、8923万元、9271万元、1.01亿元、4133万元,业绩出现大倒退。

和佳医疗2019年年报声称,公司紧紧围绕“以医疗设备、医用工程、医疗信息化的研发、生产、销售为基础,以重点学科建设为优势,以医疗金融为平台,推进医疗服务业务,推动优质医疗资源下沉,全面提升基层医院的硬件水平和综合医疗服务能力”的战略部署开展工作。

上市公司将主营业务划分为四块:医疗设备及医用工程、医疗金融业务、医疗服务及专业咨询服务、其他业务,2019年收入分别为8.62亿元、2.74亿元、6206万元、2055万元,占营业收入的比例分别为70.74%、22.48%、5.09%、1.69%,医疗设备及医用工程、医疗金融业务构成和佳医疗最核心的收入和利润来源,其中医疗金融业务就是融资租赁业务。

这些业务的下游客户主要是各地公立医院,公司主要通过垫资模式来开展业务。尤其前几年,公司大力开拓融资租赁业务和医院整体建设业务,需要投入大量一次性的融资租赁本金和项目建设资金,而融资租赁的本金和收益以及医院整体建设项目收益在未来逐步分期收回,收入和支出存在较大时间错位,从而导致公司巨额资金被占用。

这是一种高度依赖融资的增长方式,“融资-高增长-再融资-高增长”如此循环下去。整个链条的关键在于再融资,一旦再融资不顺畅,高增长难再延续,同时资金链也有极大可能陷入危机。

在这种激进商业模式下,和佳医疗投入的巨额真金白银全部变成了应收款项。截至2019年年末,公司应收账款11.11亿元,一年内到期非流动资产(全部为一年内到期的长期应收款)13.99亿元,一年以上长期应收款22.35亿元。公司全部长期应收款合计有36.34亿元,包括融资租赁款21.51亿元、分期收款销售商品3.36亿元、医院整体建设代垫款11.34亿元。公司全部应收账款和长期应收款合计47.45亿元,占总资产的比例高达73%。

这意味着,上市公司七成以上资产全部由没有收到现金的应收款项构成,本质上是一种价值毁灭。

A股上市公司中,尚荣医疗(002551.SZ)从事类似业务,其主要提供以洁净手术部为核心的医疗专业工程整体解决方案,具体包括医疗专业工程的规划设计、装饰施工、器具配置、系统运维等一体化服务,2019年收入和净利润分别为15.31亿元、5976万元。

截至2019年年末,尚荣医疗应收账款8.7亿元,长期应收款只有4030万元,和佳医疗资产质量明显不如前者。根据Wind资讯统计,2019年,和佳医疗、尚荣医疗的应收账款周转天数分别为318天、229天,这至少表明和佳医疗在拓展业务时采用了更加激进的销售政策。

和佳医疗2019年年报应收账款细项披露了款项账龄:1-2年3.2亿元、2-3年1.91亿元、3年以上2.66亿元,1年以上应收账款合计7.77亿元,占全部应收账款账面余额的比例高达55.86%。对于这些1年以上账龄的应收款项,和佳医疗没有披露欠款对象是谁,这些款项还能不能收回来呢?对此,和佳医疗在2019年年报中没有任何解释。

和佳医疗控股股东是郝镇熙、蔡孟珂夫妇,合计持有2.27亿股股份,占总股本的28.53%。公开资料显示,郝镇熙出生于1968年,1991年毕业于华南理工大学电子材料与元器件专业,曾先后任职珠海经济特区发展有限公司总经理助理和珠海市东鑫仪器有限公司销售总监,2007年8月起担任公司董事长和总裁。

值得警惕的是,在郝镇熙、蔡孟珂夫妇将天量应收款留给上市公司背后,两人早已经通过减持和质押方式套现了巨额真金白银。

Wind资讯显示,郝镇熙、蔡孟珂夫妇自2018年以来开始疯狂减持自家股票,据统计累计减持金额高达3.73亿元。

4月4日,和佳医疗发布公告称,截至本公告日,郝镇熙持有上市公司股份数1.28亿股,累计质押1.28亿股,占其所持股份比例99.82%;蔡孟珂持有上市公司股份数1.07亿股,累计质押1.07亿元,占其所持股份比例100%。这也就意味着,郝镇熙、蔡孟珂夫妇基本上是将所有的股份全部给质押出去了,两者质押股份合计2.35亿股,按照6月16日收盘价7.92元/股计算对应市值18.61亿元,按照四折质押计算套现金额为7.44亿元。如此高的质押比例,随时都有可能给上市公司带来控制权易主的风险。

《证券市场周刊》给和佳医疗发去了采访函,截至发稿未收到上市公司方面回复。