户外运动用品行业深度报告:千山凝碧_赓续前行(戶外露營戶外運動)

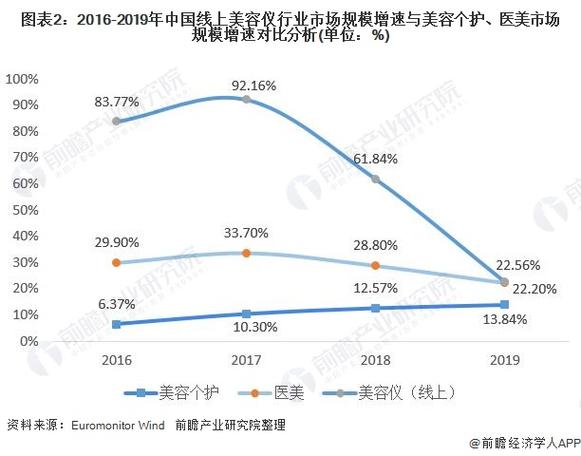

2021 年中国户外用品行业零售总额为 253.6 亿元,近年来增速有所放缓,行业进入 需求分化带动结构分化的新阶段。根据 COCA,2002-2011年我国户外用品行业增长迅速, 至 2011 年行业零售总额分别为 107.6 亿元,2002-2011 年 CAGR 高达 47.8%。2012 年 起,我国户外行业增速放缓,2012-2021 年零售总额 CAGR 为 6.4%,增长趋势平稳,COCA 预计 2022 年零售总额为 256.7 亿元,同比增长 1.2%。

分赛道看,露营、滑雪近年来相对高景气,为细分机会赛道。户外运动主要分为传统 户外运动以及新兴户外运动两类,其中传统户外运动包括露营、冰雪、骑行、垂钓、徒步、 水上等,新兴户外运动则涵盖飞盘、骑马、滑翔伞等。传统户外运动中,露营及滑雪景气 度相对较高,为主要细分机会赛道。

露营

2021 年露营核心/带动市场规模达 748/3812 亿元,预计未来将保持高增速。根据艾 媒咨询,2021 年露营核心/带动市场规模分别 748/3812 亿元,同比增长 62.5/58.5%, 2014-2021 年 CAGR 达 33.0/34.8%,整体增速较快;且预计未来露营仍将为最受居民欢 迎的户外活动之一,行业将保持较高景气度,至 2025 年核心/带动市场规模有望达 2483/14403 亿元,对应 2021-2025 年 CAGR 达 35.0/39.4%。

2021 年我国露营装备市场规模预计 72 亿元。根据艾媒咨询与魔镜,我国露营参与者 会购买的装备前三分别为睡袋/防潮垫/帐篷灯,比例分别 59%/56%/48%,均价分别 163/56/90 元,按照一个家庭平均 3 人口以及两年更换一次露营装备测算,一个露营平均 家庭年度消费为 510 元。2021 年我国露营渗透率为 3%,对应 1400 万个露营参与家庭, 则我们测算 2021 年我国露营装备市场为 72 亿元。

滑雪

2021 年国内滑雪运动装备市场规模为 137.5 亿元,同比增长 8.4%。自 2000 年来我 国滑雪运动长期保持稳健发展,2000-2021 年中国滑雪运动参与人次 CAGR 达 22.6%, 2021-2022 年雪季滑雪人次达 2154 万人,同比增长 67.2%,疫情冲击后恢复态势良好。 目前我国滑雪参与率仅 1%,较瑞士/奥地利/日本/美国的 35%/34%/9%/8%仍有巨大提升 空间,中商产业研究院预计 2022 年市场规模增长 11%至 152.6 亿元。

水上运动

2019 年中国水上运动产业总产出为 2950 亿元,同比增长 9%,发展稳定。根据 2017 年体银智库与新浪体育联合推出的《体育赛事价值报告(2017)》,水上运动产业在体育产 业总额中占比约为 10%,假设该比例保持稳定,我们根据过去中国体育产业总额测算 2019 年中国水上运动产业总产出在 2950 亿元左右,已基本达成 2016 年《水上运动产业规划》 中 3000 亿元目标,2010-2019 年 CAGR 为 17.3%。从装备市场看,2019 年中国水上运 动装备市场规模为 151.1 亿元,Allied Market Research 预测水上运动装备市场规模未来 将以每年 3.1%的增速保持稳定增长。

飞盘

飞盘异军突起,热度快速上升。2022 年飞盘依托其强社交、低门槛、低成本等属性 快速破圈,热度暴涨,“飞盘”及“飞盘运动”关键词百度指数于 2022 年夏达到顶峰。从 目前发展趋势看,飞盘热度已回落至 2021 年水平。

垂钓

垂钓市场持续萎缩,2021 年市场规模有所回升。我国垂钓装备市场规模自 2017 年来 持续下降,至 2020 年钓具、钓饵市场规模收缩至 49 亿元,2021 年户外兴起带动垂钓产 业回暖,钓具、钓饵规模上升至 50.3 亿元,同比上升 2.6%。

骑行

2021 年中国骑行软装备规模 88.5 亿元,同比增长 12.9%。近年来中国骑行软装备市 场发展稳定,2016-2021 年以来 CAGR 为 13.8%。共研网预计,骑行软装备将持续平稳 发展,2022 年市场规模达 95.9 亿元。

其他小众运动

马术/滑翔伞:2021 年马术/滑翔伞行业市场规模分别 170.4/10.8 亿元,同比增长 11%/23%。其余小众户外运动如马术/滑翔伞近年来逐渐在国内普及,保持较快增长速度, 2017-2021 年 CAGR 分别 13.0%/41.4%。

产业链:下游相对分散,上游受益国产化趋势诞生优质本土制造商

户外用品产业链分为原材料生产、代工生产、品牌商以及零售商环节。我国上市户外 企业集中在产业链中上游,主要为纺织、化纤、面辅料制造企业与 OEM/ODM 代工企业, 其中拥有核心技术的企业盈利较为突出。产业链中下游为品牌商与零售商,国内上市企业 稀缺,体量相比海外公司较小。

发展趋势:属性转变引领消费升级

旅游:疫情催化下,居民出游表现出“周边强,长线弱”趋势。疫情影响下,长途旅 行受限,出国/国内旅游人数急剧下降。根据中国旅游研究院统计,2020 年中国出国/国内 旅游人次分别 0.20/28.79 亿人次,同比下降 87%/52%,而近距离、短时间、高频次的微 旅游开始兴起:2019 年上半年国内周边游人次为 8.1 亿人次,仅占总出游人次的 26%, 而 2021/2022 年上半年本地游占比高达 69%/54%。居民出游半径缩短背景下,短途户外 需求剧增,例如携程平台 2021 年徒步登山游订单量较 2019 年增长 150%,2-3 天的短途 徒步产品增长翻倍。

场景:户外运动向休闲化趋势转变,运动场景不断拓宽。过去,户外运动对大多数人 来说意味着长途跋涉、挑战自我、突破极限,而现在的户外运动则更加轻量化:比如,露 营从“野外生存”转变为“精致享受”;徒步运动从原先的硬核场景不断拓宽至都市、公 园等区域,2020 年前山地徒步线路占比高达 95%,这一比例在疫情后逐渐下降。

人群画像:年轻人为新时代户外运动主力军,女性参与比例显著提升。1) 2018 年, 60 后与 70 后的户外消费者占比高达 74.7%,90 后及以下仅占 6.8%。然而 90 后与 95 后 新青年是如今户外休闲活动的主要参与者,占总户外运动人群的 44%。80 后作为亲子客 群的主要构成部分,以 41.6%的比例成为户外休闲活动的第二大群体。2)过去,男性参 与者比例要略高于女性,而新时代户外女性占比高达 66%,主要系女性积极参与精致露营、 浆板瑜伽、郊野徒步、飞盘、腰旗橄榄球、棒球等新兴户外活动中。

诉求:户外运动成年轻人“社交货币”。近一年飞盘、腰旗橄榄球等非传统户外运动 兴起,主要原因为这些运动门槛低,同时兼具社交属性。根据马蜂窝对年轻用户的调查, 亲近自然仍为户外运动的主要诉求,而兴趣社交则首次超过休闲放松、强身健体、家庭亲 子等主流兴趣点,以 58.2%的比例成为影响年轻人户外休闲消费决策的第二大因素。

传播渠道:线上平台内容化与社交化改变年轻人群获取潮流生活方式渠道,助推户外 运动产业发展。根据克劳锐指数研究院调查,92.29%的年轻人通过线上内容平台(微博、 B 站、抖音、快手、小红书等)获取户外运动信息,同时户外运动在抖音、小红书等平台 热度暴增。1)抖音:根据巨量算数,2021 年 10 月至 2022 年 9 月飞盘/滑雪/野钓/滑板关 键词搜索指数分别同比+5009%/264%/240%/165%。2)小红书:山系生活与冰雪正当潮 成为小红书 2022 十大生活趋势,2021 年露营、降板、飞盘等发布量同比增加 5/5/6 倍, 滑雪教程搜索量同比增长 100%。

商品消费升级与丰富:伴随户外运动朝休闲化趋势发展,户外玩家消费逐步升级。以 露营为例,以前传统露营过程仅追求便捷及安全,所需装备较少,拥有睡袋、帐篷、防潮 垫就能完成一场极简的徒步露营。依托年轻人群生活方式的改变,轻量化、兼备社交属性 的精致露营出圈,户外玩家所需要的装备品类更加丰富,消费也会更高。根据京东《2022 年户外运动趋势报告》,近一年精致露营兴起带动家电、厨具等相关产品销量高速增长。

未来展望:我国已具备户外行业持续发展驱动因素

我们认为,疫情带来的户外需求增长难以持续,行业持续发展仍需供需端同时发力, 目前国内户外行业发展已具备相关驱动因素,户外运动将迎来黄金时代。

1) 经济基础逐渐具备:根据产业信息网,国家人均 GDP 在 1500-5000 美元间,户外运 动以郊游、登山、垂钓、徒步为主;人均 GDP 在 6000-10000 美元时,主要户外活动 为跑步、骑行、滑雪;当国家人均 GDP 超过 10000 美元后,户外运动品类拓展到潜 水、攀岩、自驾、冲浪、越野、划艇等。2021 年我国人均 GDP 已达 12556 美元,我 们认为现阶段中国大众已具备全品类户外运动的消费水平。

2) 交通全面便捷:近年来我国汽车保有量、公路里程以及公路密度稳定增长。2021 年国 内汽车保有量高达 3.02 亿辆,全国公路总里程于 2019 年突破 500 万公里,并且我国 高铁交通网发达,为居民走出户外打下良好基础。

3) 相关场地供应完善:①至 2020 年我国已有公园 19823 个,城市公园绿地面积达 79.79 万公顷,同比+10%/+5%。②2019 年全国已建成露营地数量达 1565 个,2015-2019 年 CAGR 达 43.9%,滑雪场数量则于 2019 达到 770 家。③户外相关企业持续高增, 2022 年新增“露营地”/“渔具”相关企业 34117/274324 个。此外中国为全球户外用 品主要生产国,能快速提供户外用品供给。户外热潮下,预计供给侧将迎合需求端持 续进步。

目前市场普遍忧虑产业发展出现社交媒体热度骤降,玩家粘性低的问题。我们认为, 市场无需过度担心,中国户外参与者未来预计保持高留存率。

根据美国户外协会,2020 年疫情刺激下美国户外参与者同比增长 710 万人,其中 徒步/骑行/垂钓/跑步部分新增参与者留存率高达 66%/65%/62%/61%,主要原因 为美国居民健康意识强、户外配套服务完善。目前我国户外产业发展趋势与美国 类似:1)疫情以来居民健康意识将得到极大提升,疫情政策放松后户外运动将成 为居民保持健康体魄的重要途径之一;2)我国户外行业供给侧持续成长,除户外 场地数量增加外,场地亦能提供多样玩法,例如露营地提供“露营+飞盘”、“露营 +浆板”等特色体验,户外运动吸引力持续提升。

根据南都民调中心《户外运动消费调查报告(2022)》,我国 60%以上的户外玩家 至少一周参与一次户外运动,约 47%的户外参与者将把户外运动培养成兴趣爱好, 接近 30%的户外参与者将进入相关行业工作。

行业政策:政策出台确定户外行业长期增长

政策支持驱动户外行业长期成长,2025 年户外运动产业总规模有望达三万亿。国务 院、国家体育总局、国家发展发改委等机构出台多个户外运动相关政策,致力于完善全民 健身公共服务体系,实现全民健身的目标,推动户外用品行业良好发展。2022 年 11 月, 体育总局、发展改革委等八部门联合印发《户外运动发展产业规划(2022-2025 年)》的 通知指出,到 2025 年,户外运动场地设施持续增加,普及程度大幅提升,参与人数不断 增长,户外运动产业总规模超过 3 万亿元。

海外户外行业:赛道长坡厚雪,供给与需求共振美国:参与度与规模稳增向上的成熟产业

19 世纪末至 1920s:自然公园与环境组织的出现为户外运动创造了良好环境。1872 年,黄石公园于美国怀俄明州成立,成为世界上第一座国家公园;1892 年,美国历史最 悠久、规模最庞大的环境保护组织 Sierra Club 诞生,将探索、欣赏和保护地球的荒野作 为使命。之后美国国家公园体系不断完善,国会在 1916 年通过了《国家公园组织法》,为 户外产业发展打下环境基础。 1920s 至 1970s:经济增长、公路化与机动化以及基建完善驱动美国露营产业爆发。 20 世纪 60 年代美国露营产业迎来爆发,露营家庭数量从 1960 年的 300 万家增长至 1978 年的 1750 万家,主要原因为:1)美国经济快速发展,1929-1970 年真实人均可支配收入 增长 141%;2)美国汽车保有量与公路里程持续提升,居民出游便利;3)政府积极开拓 景点并完善基建,例如罗斯福以工代赈计划开辟了 740 多万国有林区和大量国有公园, Mission 66 计划拓建了国家公园游客设施。

20 世纪后半叶至 21 世纪初:政策扶持与经济持续增长下户外运动“百花齐放”。美 国国家政府在 20 世纪 40 年代立法通过 8 小时工作制以及带薪休假制度,后又颁布多个法 案以确保户外产业的可持续发展。伴随居民游憩时间增加以及国民消费水平进一步提升, 花费较高且专业性强的户外运动开始普及,例如单板滑雪、皮艇等户外运动在 1994-2001 年间增长率超 100%,至 21 世纪初左右美国户外冒险类运动参与率高达 56%。

21 世纪初至今:产业进入成熟期,疫情催化下户外热度进一步提升。美国户外产业 于 21 世纪初进入成熟阶段,根据 Outdoor Industry Association,美国户外运动参与率自 2006 年起稳定在 48%左右,2020 年新冠疫情爆发,室内活动受限,美国户外运动参与人 数从 2019 年的 1.54 亿人激增至 2021 年的 1.64 亿人,参与率从 50.7%增长至 54%。

细分赛道来看,专业性较低、低门槛的户外运动参与人数持续上升。根据 Outdoor Industry Association,跑步、垂钓、徒步、骑行、露营为最受美国居民欢迎的五大户外运 动。其中跑步参与度最高,2021 年参与人口高达 6500 万以上;徒步则依靠其低门槛与低 消费的属性,在 2020 年超越露营、骑行、垂钓等活动,成为第二受欢迎的户外运动品类。

市场规模稳定增长,多功能户外服饰及用品为主要细分市场。2012 年-2021 年美国户 外产业规模稳定增长,2021 年传统户外运动市场(Conventional Outdoor Recreation)真实 总增加值突破 1380 亿美元,同比增加 2.4%,2012-2021 年 CAGR 为 2.0%。2020 年受 疫情影响,户外线下店停业,多功能户外服饰及用品市场占比从 41%下滑至 36%,2021 年占比回升至 39%。

欧洲:工业革命催化的户外大市场

19 世纪中后期至 20 世纪初:自然环境、工业革命与政府干预催生欧洲户外产业。欧 洲地理环境多山脉,为攀岩、登山、滑雪等活动提供了天然的活动场地,而工业革命在户 外产业发展历程中起到了至关重要的作用,以户外之乡英国为例:1)工业革命下英国经 济水平快速提升,人均 GDP 在两次工业革命后(1760s-1910s)增长了 285%;2)英国新 兴资产阶级为解决由工业革命带来的贫富差距过大、大机械生产、生产节奏加快及人口剧 增等社会问题,积极推行发展户外运动和游戏,英国政府也出台相关户外运动政策,例如 取消公众游戏禁令、提供公共公园等。

20 世纪中后期至 21 世纪初:户外逐步大众化,产业进入爆发期。二战结束后,户外 运动开始在欧洲普及,行业步入高速发展期。

1930-1990 年法国滑雪场数量剧增,至 1990 年法国拥有滑雪场 506 个;1988-1998 年英国室内攀岩场地则从 44 个增长到 254 个,经常参与攀岩人数从 1993 年的 15 万人增长至 2003 年的 127 万人。根据 Mintel 统计,2003 年英国整体户外运动参 与率达 73%,经常/偶尔参与户外运动的比例分别 48%/25%,其中徒步参与人数 超 3000 万人。

1980-2000 年欧洲户外用品市场规模增长迅速,2000 年市场规模达 40.4 亿元, 1980-2000 年 CAGR 为 13.2%,增速显著快于同期欧盟国家经济增速。2000 年 代起,户外运动市场增速放缓,至 2006 年欧洲户外用品市场规模增长至 53.6 亿 元,2000-2006 年 CAGR 为 4.8%。

21 世纪初至今:产业进入成熟期,疫情冲击下市场恢复良好。参与度:根据 European Outdoor Group 调查,2020 年欧洲户外运动参与率为 62%(每月至少进行一次户外运动), 整体保持较高水平。市场规模:近年来欧洲户外用品行业整体保持稳定,2014-2021 年 CAGR 为 3.7%,但 2020 年受疫情影响,市场规模下降约 10%。2021 年市场回暖明显, 市场规模达 61.9 亿欧元,同比增长 17.7%,其中鞋服类合计占比 79.2%,为主要细分市 场。

日本:泡沫经济&人口增长带动产业爆发,近年来细分赛道表现分化

日本户外市场第一次爆发主要由经济及人口增长带动。日本户外产业发展最早可追溯 到 20 世纪初,其户外运动风气受欧洲影响较大。1949 与 1973 年左右,日本分别迎来两 次婴儿潮,叠加 20 世纪 80 年代日本经济不断升温,户外产业迎来爆发。其中,滑雪与露 营的兴起是日本户外产业快速发展的典型体现。

滑雪井喷式增长,露营上升期更久。滑雪:1950s 日本开始出现滑雪场,至 20 世纪 90 年代滑雪场数量达到 600 家。日本滑雪爆发期集中于 1987 年-1991 年,滑雪人数从 1100 万剧增至 1700 万,滑雪用品市场规模于 1991 年突破至 4000 亿日元以上。露营:20 世 纪 50 年代前期日本机动化率增速达 38%,并且整个 60 年代都高于 20%,为日本露营后 期迅速发展打下良好基础。1984-1989 年,日本露营人数从 400 万增至 800 万。1992 年 日本实行公务员双休制度,人民休憩时间增多,露营人数在 20 世纪 90 年代上半叶突破 1500 万,登山及露营用品市场规模增至 1000 万以上。20 世纪 90 年代后半叶,日本经济 泡沫破裂,人口增长放缓,户外运动热度下降,滑雪&露营人数出现下降,市场规模增长 停滞。

21 世纪初至今:自 2000 年代初以来,日本户外运动产业整体进入下降通道,但近年 来细分赛道表现有所分化。

1)滑雪市场持续衰退,参与人数与市场规模稳定下降,主要原因为供需端均出现不 利因素:①滑雪为高消费运动,日本经济表现疲软减少需求;②全球变暖导致日本滑 雪场无法保证往年质量。2019 年滑雪用品市场规模仅为 1100 亿日元,较 1997 年水 平缩水 192%。

2)露营受益于其休闲属性以及社交媒体推动,于 2011 年起迎来第二波热潮,参与人 数与市场规模稳定增长,至 2019 年日本露营人数达到 860 万人,登山及露营用品市场规 模增长至 2330 亿日元,2011-2019 年 CAGR 达 3.3%。近两年由于疫情影响,日本露营 人数有所下降,至 2021 年日本露营参与人数为 750 万人,参与率为 6%。

3)其余户外运动如水上、钓鱼等经历 21 世纪初衰退后,目前已进入平稳发展阶段, 近年来市场规模保持稳定,2019 年日本水上用品/钓鱼用品市场规模分别 1240/1710 亿元, 2010-2019 年 CAGR 分别-0.4%/1.0%。

格局:日本户外品牌竞争格局分化,高端品牌众多。日本户外品牌多于 1900s 时代创 立,历经几十余年沉淀,塑造了较强的品牌力,例如露营的 Snow Peak、Ogawa,滑雪 的 Descente、Phenix、Ogasaka 以及垂钓的 Shimano 与 Daiwa 等定位高端,主要产品 价格多在万元级别。在这样的背景下,日本涌现了一批极具性价比的品牌,如 Logos Corporation、Captain Stag、Major Craft 等品牌定价亲民,功能性优秀,主要定位大众市 场。

海外户外行业发展经验总结

复盘欧美日三个地区户外产业发展历程,我们总结了驱动海外户外产业持续发展五个 要素: 1) 经济进步。户外运动属于可选消费,可支配收入的增长是户外产业发展的重要前 提。以美国为例:伴随经济逐步增长,花费较为低廉的露营在 20 世纪 60 年代先 开始兴起,而花费较高的户外运动在 20 世纪 80 年代才逐渐大众化。 2) 机动化、城镇化与工业化。在欧美日地区户外运动发展历程中,汽车保有量的增 长能极大地促进出行便利性,而工业化与城镇化带来的影响是双面的:一方面, 工业化进一步推动国民经济增长,城镇化与公路建设则扩大活动范围;另一方面, 工业化与城镇化带来的社会问题与环境污染促使人民更加亲近自然。 3) 政策扶持。政府对户外运动的支持主要体现在:①设立相关户外及环境法案以确 保户外运动的规范性与可持续发展性;②扩张户外运动场所并推动基础设施建设; ③设立合理工作与休假制度。 4) 广阔的地理环境。在户外行业的起源中,美国辽阔的土地资源是露营的天然场所, 欧洲与日本的山脉是登山、滑雪、攀岩等运动的自然场地。丰富的自然资源为户 外运动提供了多样的活动空间。 我们认为,我国土地辽阔、制造业发达,并已具备驱动户外产业持续发展的关键要素, 本轮疫情刺激将带动我国户外行业步入高景气阶段。

对比海外,我国户外行业市场发展空间广阔,我们预计 2035 年整体户外市场规模有 望增长至 1130 亿元以上。根据国家体育总局,截至 2021 年底我国户外运动人数超 4 亿 人,参与率为 28.3%,但相比欧美 50%以上的户外运动参与率仍有较大提升空间;目前我 国人均 GDP 相当于美国 1980 年水平(12574 美元),恰好处于 20 世纪 80 年代美国泛户 外高速发展时期,参照美国户外行业参与率增长速度,我们判断至 2035 年我国户外运动 参与率有望达 40%以上,假设至 2035 年我国人口数量不变,我们测算户外参与者年度人 均消费为 200 元,2035 年我国户外产业市场规模有望达 1130 亿元以上。

制造和材料商:核心技术铸就壁垒,头部企业优势稳固

户外用品兼具体育用品、旅游用品、休闲用品特征。根据使用用途,户外用品主要分 为户外服装、户外用鞋及户外装备三大类别。其中户外鞋服原材料以功能性面料与化学纤 维为主。行业内拥有核心技术的原面料企业有 W. L. Gore & Associates、Malden Mill、台 华新材等。户外装备原材料范围则较广,例如气密性材料可用于生产充气游艇、碳纤维可 用于生产钓竿、自行车等。

上游企业中,拥有面料专利或专有技术的供应商能够对产业链中下游形成直接制约, 并且获取高额专利附加值。锦纶材料厂商:2021 年台华新材企业毛利率高达 26%,显著 高于聚杰微纤的 18%与美达股份的 10%,主要原因为公司除生产常规 FDY 锦纶长丝外, 还从事 ATY、DTY 以及锦纶可再生纱、锦纶 66、锦纶色纱等高附加值差异化产品的生产。 气密性材料厂商:华生科技依靠拉丝气垫技术毛利率实现 40%+毛利率,虽然龙天亦拥有 生产拉丝气垫的相关技术,但由于华生科技来自拉丝气垫收入占比较高(2021 年 84.6%), 导致两家公司毛利率差距较大。

我国户外用品生产企业最主要的经营模式为 OEM 和 ODM 代工模式,行业集中度相 对不高,竞争较为激烈。我国代工企业业务基本以出口为主,多个代工企业海外收入占比 多在 80%以上,且客户多为海外知名品牌商及零售商,例如扬州金泉的主要客户为 Newell Brands Inc.、VF Corp、REI 等。

代工企业依靠核心技术实现高利润率水平。2021年国内代工企业毛利率均出现下滑, 主要原因为原材料价格上涨。以浙江永强为例,2021 年公司销售毛利率为 14%,同比下 滑 14pcts,主要系人民币汇率升值、原材料价格上涨、运输费用上涨以及用工成本上升等 导致。而浙江自然 2021 年毛利率高达 39%,同比仅下降 2pcts,主要原因为公司产业链 垂直一体化,其用于高端产品的 TPU 面料复合由公司自行生产完成,使得公司在高附加 值产品上拥有原材料成本优势。

品牌商:国际品牌垄断高端市场,本土品牌快速崛起近年来我国户外品牌数量保持稳定,集中度预计进一步提高。21 世纪初我国户外运 动迎来第一次热潮,众多国际品牌纷纷进入中国,同时国牌开始涌现。根据 COCA, 2011-2014 年国产户外品牌数量不断攀升,占比从 2011 年的 48%提升至 2012 的 54%。 2014 年后户外需求放缓,行业进入调整阶段,户外品牌发展从量向质过渡,国内品牌数 量保持稳定,至 2019 年时我国拥有国内/国际户外品牌分别 492/447 个,分别占比 52/48%。 从出货额角度看,2019 年国内/国际品牌总出货额分别 72.9/68.7 亿元,平均出货额 1482/1537 万元,整体差距较小,其中年出货额≥1 亿的品牌占比从 2015 年的 58.3%提 升至 2019 年的 62.6%,未来头部品牌将通过不断创新塑造品牌优势,行业集中度将进一 步提高。

国内户外用品行业呈金字塔型竞争格局,国际品牌垄断高端市场。欧美户外历史悠久, 凭借几十年发展经验和行业经验,已形成较高技术壁垒,且国际品牌进入我国时间较早, 国内中高端户外市场基本被海外品牌所垄断。国产户外品牌主要以泛户外、露营及垂钓品 牌为主,大多于 21 世纪初左右创立,相比海外户外品牌发展时间较短,产品对比海外仍 存在一定差距,定位我国大众户外市场。

本土品牌迅速崛起,泛户外品牌渠道优势明显。我国户外品牌价格带整体偏低,但部 分品牌如牧高笛、挪客等近年来依托其卓越的产品品质,价格亦能上探至万元级别;其余 品牌如原始人、探路者等则凭借其高性价比,占据我大众户外市场。从渠道上看,泛户外 品牌如骆驼、探路者、迪卡侬中国相比其余露营品牌优势明显,其线上旗舰店粉丝量以及 线下店铺数量均远多于单露营品牌。

国内户外品牌尚未抢占消费者心智,市场竞争格局极为分散。根据解数咨询,线上平 台中露营品类词搜索人数远多于品牌词,行业头部品牌如牧高笛、挪客的品牌词支付转化 率也远低于品牌词,品牌心智植入较弱。从集中度看,2021 年各品牌露营装备市占率均 在个位数左右,竞争格局极为分散。

产品对比:户外产品主要考量因素为其功能性,以帐篷为例,其重量、防水性、透气 性、耐磨性以及耐用性为主要参考性能。帐篷主要组成可分为面料以及支架:1)面料: 市面的帐篷面料上多采用聚酯纤维(涤纶)与牛津布,其中聚酯纤维(涤纶)面料具备轻 薄、透气性好的特点;而牛津布防水性强与隔热性好,且更加耐磨,各品牌采用牛津布面 料的大帐篷防水指数均在 3000mm 以上,消费者可依据自己需求选择所需要的帐篷。2) 支架:市面上帐篷多采用铝合金以及玻璃纤维材质,其中铝合金相对玻璃纤维具备重量轻、 耐用性好等特点,例如挪客的云尚 2 双人帐篷以及牧高笛的晴日 2 双人帐篷均采用铝合金 支架,重量仅为 1.2/2.1kg。

对比海外,国内上市品牌企业收入体量与盈利水平较低。营收:2021 年探路者/牧高 笛营收分别 12.4/9.2 亿元,其中牧高笛自有品牌收入占比仅为 33%左右,对比 Columbia 与 Snow Peak,本土户外上市品牌收入体量较小。盈利:2017/2018 年探路者毛利率均不 足 30%,系公司 2017/2018 年户外信息服务业务量占比达 53.2%/32.8%导致,2018 年该 项业务毛利率仅为 0.38%。2019 年起公司主动剥离户外信息服务业务,使得毛利率有较 大提升;2021 年牧高笛综合毛利率为 24%,处较低水平,主要系其代工业务拖累,2021 年牧高笛代工/自有品牌毛利率分别 20.4%/33.9%。对比 Columbia/Snow52%/55%的毛利 率,整体看我国户外上市品牌盈利水平仍有较大提升空间。

未来发展:我们认为,虽我国户外品牌对比海外品牌仍存在一定差距,但我国户外品 牌本土发展相比于海外品牌有以下两方面优势。 1) 我国户外品牌性价比产品选择多,更符合现阶段我国户外用户消费趋势。我国现 今人均可支配收入较海外地区处于仍处于较低水平,海外品牌产品价格普遍昂贵, 而国牌则涵盖更多性价比选择,也更符合年轻人群的消费水平。 2) 国内品牌在渠道上占优。线上:本土品牌大多进驻天猫、京东等头部电商平台, 同时推出自主官网及微信小程序等;而部分海外品牌线上购买渠道匮乏,尚未进 入中国市场。线下:性价比高的国牌渠道下沉空间大,能挖掘更广阔的消费群体, 同时对本土市场了解更加深入,能针对市场制定精细化管理方案;而国外品牌定 位相对较高,且对本地消费者偏好了解不如国内品牌,因此在二三线城市实现渠 道拓展战略上更加困难。

零售商:电商冲击明显,对比海外尚有较大差距电商冲击下我国户外店数量持续下降。电商兴起背景下,国内户外用品实体店数量持 续下降。根据 COCA,至 2019 年国内专业户外店/百货商场数量为 1685/5988 家,较 2013 年的 2119/7716 家分别下降 20.4%/22.4%,目前电商已成为户外消费者最主要的购买途径, 通过电商/商场/专业户外店销售的户外产品比例分别为 41.2%/40.7%/10.0%。

本土上市零售商稀缺,海外户外零售商全面领先。比如,美国的 REI、Academy Sports+Outdoors,法国的迪卡侬、Snowleader,德国的 Globe Trotter 以及英国的 Go Outdoors 等公司均覆盖全线户外产品,而我国上市户外零售商仅三夫户外一家,在店铺面 积、经营规模、经营效率等均不及海外零售商。我国其他区域性户外零售商企业有西安绿 蚂蚁、深圳火狐狸、杭州众嘉禾户外、杭州风雪户外及西安重点户外等,业务体量相对较 小。

得益于户外用品需求的增长,户外零售商企业 2021 年营业收入全线增长。2021 年三 夫户外/Academy Sports + Outdoors/REI 营收分别 5.56/456.6/253.54 亿元,同比增长 19%/19%/36%。从毛利率看,三夫户外保持领先水平,主要系其自有品牌拉高所致,但 公司近年来表现出增收不增利的趋势,主要原因为:1)公司大幅增加收购品牌以及自有 品牌的营销投入;2)计提较多资产减值准备。

国际同行成功经验:产品&渠道&营销持续升级,多 品牌战略穿越周期

海外户外公司复盘:户外赛道提供诞生大市值龙头的土壤

VF Corp

威富公司是美国的一家跨国服饰公司。其前身是一家手套制造商,旗下有 JanSport、 Eastpak、Timberland、The North Face、Supreme 等 30 多个品牌。纵观公司发展历史, 收购是其主要商业扩张模式。2003 年是公司开始增加运动服装业务的元年。2011 年公司 收购 Timberland 后,产业布局不断完善,营业收入与市值快速增长。其中 Timberland 品 牌 2011 与 2012 年销售额达 7 亿美元与 9.07 亿美元,同时 The North Face 与 Vans 品牌 表现强劲,2013 年销售额分别增长 7%与 17%。

2016 年起,公司确立以销售户外运动产品为主的转型。公司开始大量收购户外品牌 并剥离牛仔裤以及工装业务,户外与运动部门营业收入占比不断攀升,2022 财年 VF Corp 户外&运动销售额为 106 亿美元,占公司总销售额比例为 90%。2016 年后公司盈利与市 值波动,主要原因为:1)Vans 业绩不振;2)Supreme 进军中国市场不及预期;3)疫情 及电商影响,公司批发渠道销售业务表现疲软。公司近年来已开始提高 DTC 渠道业务比 例, DTC 渠道收入占比从 2016 财年的 29%提升至 2022 财年的 46%。

Deckers Outdoor

Deckers Outdoor 于 1973 年在美国加州成立,是一家提供户外活动和日常休闲生活 使用的鞋类的公司,旗下品牌包括 UGG、HOKA 等。至今,公司的品牌已经在全球超过 50 个国家销售并且拥有 138 家零售店。 公司壮大的推动力源于收购,旗下表现较好的品牌为 UGG 与 HOKA one one。从公 司历史业绩与市值来看,公司发展整体呈上升趋势,但波动较大。公司 21 世纪的发展历 程根据可以分为以下几个阶段: 1) 2007-2011:UGG 火爆驱动公司快速成长。2007-2011 年 UGG 品牌批发销售额 增长 214%,表现强势。2011 年 UGG 品牌营业收入占比达 87.2%,是公司此阶 段营业收入与市值大幅增长的主要驱动力。 2) 2012-2016:UGG 表现疲软,公司业绩增长进入瓶颈期。2012 年公司利润同比下 滑 36.1%,市值同比下降 62.1%,主要原因为:1)欧洲经济不振,需求降低;2) 2011 年暖冬及澳大利亚羊皮短缺导致生产成本变高;3)为应对成本攀升,公司 2012 上半年将产品提价,导致销售量减少;下半年又降价去库存。在随后的几年 里,UGG 品牌销售表现无法维持往年的增量,公司营收增速缓慢,利润波动下滑。 3) 2017-2022:HOKA Brand 打造新增长极。2016-2020 年美国跑步参与率增长 12%, 拉动户外跑步鞋需求。公司 2012 年收购的跑步鞋品牌 Hoka Brand 开始爆火:2022 财年 Hoka Brand 营业收入为 5.71 亿美元,较 2017 年增长 449%,推动公司利润 与市值二次走高。

Columbia

哥伦比亚(Columbia)品牌创立于 1938 年,经过不断发展各类户外运动服装及研究 高科技布料已经成为全球最大的户外服装品牌。1982 年 Columbia 率先提出 Interchange System 三合一新概念,开发了外套的内里可以拆卸的新颖设计,这一实用设计理念一直 被各品牌沿用,Columbia 于 1986 年推出采用三合一的 Bugaboo,迅速覆盖滑雪市场,之 后十年间,Columbia 年销售额增长了 16 倍,至 1993 年时公司售出超 100 万件 Bugaboo Parka。哥伦比亚也较早启动了全球化发展战略:1993-1995 年公司海外业务增长了两倍。

1998 年公司上市,公司发展受益于美国户外高参与率。整体来看,公司营收与市值 呈上升稳定,2000-2021 财年公司营业收入与市值 CAGR 分别 8.1%与 8%。2020 财年公 司业绩下滑,系疫情线下门店关闭导致。2021 年公司业务大幅回暖,营收与利润创历史 新高,分别达 31.3/3.6 亿美元,同比增长 25.0%/227.9%,表现了品牌的良好韧性。

持续广告高投放为公司核心发展战略之一。2021 财年公司广告费用率为 5.91%,显 著高于同期北美服饰零售板块(3.92%)和批发板块(2.04%)的广告费用率。

Yeti

Yeti 是一家于 2006 年创立的公司,主要产品为户外用冷却器与保温杯。公司上市后, 市值快速增长,2022 年初市值突破 70 亿美元,较 2018 年年底水平增长 481%。2021 财 年公司营业收入为 14.1 亿美元,2013-2021 年 CAGR 达 41.1%,主要受户外热度增长驱 动。2017 年营业收入及利润下降,主要由于 2016 年上半年公司零售商伙伴过度购买公司 产品,导致公司 2016 年年底存货过度积压,2017 年公司为去库存,批发销售额大幅下滑。 之后公司加大 DTC 销售渠道投资:根据公司年报,2019-2021 年公司 DTC 销售额从 3.86 亿增长至 7.85 亿,占比增加 13pcts(43%-56%)。

Goldwin Inc.

Goldwin Inc. 是由日本 GOLDWIN 公司于 1958 年创立的,与公司名称同名的品牌, 品牌创立以来便与世界顶级运动队以及选手合作,致力于研发高品质的滑雪服。 公司上市后发展历程根据营收及市值可分为三个阶段: 1) 1987-1996:公司早期业绩受日本滑雪热红利高速攀升。20 世纪 80 年代日本滑雪 行业迅速发展,爆发式增长的滑雪用品需求是公司此阶段营收快速上行的主要驱 动力。1996 年公司营收为 8.15 亿美元,1987-1996 年营收 CAGR 达 18.1%。 2) 1997-2015:滑雪行业衰退,盈利与市值跌入低谷。1997 年起日本滑雪行业没落, 公司营收与市值逐年下滑。虽然公司业绩在 2010 年进入北美市场后有所回暖,但 在 2014 年后就表现出疲态。3) 2016-2022:新品类引领公司二次增长,持续投资自营店终获成效。此阶段公司 进入第二个黄金发展期:2022 财年公司营业收入/扣非净利润分别 8.8/1.3 亿美元, 同比增长 2.5%/26.1%,2016-2022 年 CAGR 分别 9.9%/28.7%。2019 年年底公 司市值为 34.65 亿美元,较 2016 年年底水平增长 619%。公司业绩与股价二次增 长的原因为:①不再拘泥于持续衰退的滑雪市场,推出全户外系列 Goldwin Lifestyle,经济回暖与户外行业发展加持下业绩复苏;②持续加强直营店零售占比, 实现渠道下沉,加强对订单和存货加强流动性管理、降低采购成本,2019 财年第 二季度,公司自营店销售额占比达 57%,销售损失率仅为 2%。

Descente

迪桑特起源于日本,主打滑雪用品。公司创办于 1935 年,前身是由石本他家男创立 的男装零售店。“DESCENTE”为法语词汇“滑降”,品牌箭头标识代表三种滑雪的基本技术, 体现了品牌浓厚的滑雪基因。 Descente 发展历程根据营收及市值可分为三个阶段: 1)1987-1997 年公司的高盈利水平得益于日本滑雪需求的爆发,但日本滑雪行业衰 退后,公司市值与利润滑落。 2)2000 年起公司推出除滑雪以外的服饰,并于 2011 年推出全地形户外系列。受益 于公司长期以来建立的品牌形象,公司新产品线销量上涨稳定,2018 年公司营收为 12.74 亿美元,2003-2018 年 CAGR 达 6.3%。3)2019 年后,公司营收表现低迷,2019-2022 年营收 CAGR 为-6.8%,主要原因为 公司约 80%的产品通过批发渠道销售。在疫情与电商冲击下,批发销售模式在服饰行业中 处于落后水平,Descente 计划在 3 年内将零售份额提升至 50%。

Snow Peak

Snow Peak 品牌中文名为雪峰,是日本的知名户外用具品牌,由 Yukio Yamai(山 井幸雄)创立。多年来,Snow Peak 致力于野营装备、炊具方面研发,其精湛的设计及优 良的品质,深受户外爱好者的喜爱。2022 年 10 月,Snow Peak 宣布在中国成立合资公司, 是 Snow Peak 继美国、韩国、中国台湾、英国之后在海外设立的第五个子公司。 公司早期以销售登山与垂钓装备为主,于 1986 年进入露营市场,随着 20 世纪 90 年 代日本露营人数爆发,公司迅速发展。2014 年公司上市之后,营收与利润增长稳定,2021 年公司营收为 2.34 亿美元,2012-2021 年 CAGR 达 22.5%。2021 年年底公司市值达 10.53 亿美元,同比增长 206%。公司 2021 年的强劲表现依托于:1)日本露营市场复苏,精致 露营兴起,疫情后海外露营人数快速增长;2)美国地区零售业绩加强;3)韩国电商崛起。

海外户外龙头公司成功经验总结

发展规律:行业浪潮下,龙头公司应时而生。户外行业发展中,每一轮细分赛道爆发 中均能带动相关公司业绩高增。然而户外行业发展犹如大浪淘沙,行业系统性风险下,只 有具备核心竞争力的企业方能抵挡行业波动。复盘各国际户外龙头公司发展历程,我们总 结了其穿越周期的四把金钥匙。

金钥匙①:打造兼具功能性与时尚性的产品,拓宽产品品类

海外户外公司产品功能性强,核心科技充足。户外运动产品中,产品功能性依旧为永 恒的竞争力,持续提升产品性方能满足消费者需求。例如,Hoka Brand 依靠其缓冲中底、 Meta-Rocker 滚动平衡科技占据跑鞋市场一席之地;Descente 则在其夹克系列上不断迭代 创新,先后推出了 Solarα、Mobile Thermo、Titanium Thermo、EKS Thermo、Cosmic Thermo 夹克等产品,提升其产品保暖性能。

时尚属性不断加强,迎合当地打造产品。伴随户外运动休闲化属性日益明显,针对硬 核户外场景下的产品无法满足大众对美感的需求,海外户外品牌在保证产品功能性的前提 下,不断融入潮流元素,同时针对不同国家打造契合当地风格的产品,使得其户外产品进 入各地区的都市、街头、秀场等场景:

VF Corp 旗下的 The North Face 针对北美街头文化,常年来与北美潮流品牌 Supreme 联名,例如其 2018 年的合作款外套采用 Gore-tex 以及 Cordura 面料, 确保产品功能性的同时兼备时尚感。

Goldwin Inc.与 Namamica 共同推出专属日本的 The North Face 紫标版本,产品 以卡其、蓝绿、白色为主,质感一流,风格偏山系,深得日本群众喜爱。品牌亦 推出针对欧洲/韩国的黑标与白标版本,产品与当地风格契合。

Descente 面对韩国市场,与当地设计品牌 Han Chui Lee 合作,同时在韩国釜山 设立创新中心,按照当地消费者偏好设计具备韩系风格的产品,并设立独立的 Descente Korea 官方网站。

海外户外公司不断拓宽产品线。例如,Columbia 早期以狩猎和钓鱼市场为主,1976 年开始向功能服饰转型,1982 年依靠 Bugaboo Parka 进入滑雪市场;Snow Peak 则实现 从登山到垂钓再到露营产品的转变;滑雪品牌 Goldwin 与 Descente 在 2000 年代日本滑 雪人数不断下滑的背景下,持续推出泛户外品类产品:除滑雪外,Goldwin 目前产品线包 括 Outdoor、Athletic 与 lifestyle,Descente 产品线则涵盖综训、跑步、高端机能全地形与 鞋履,成功打开新增长周期。

我们认为,户外品牌在产品上面采取的策略为:1)注重研发,在产品科技上不断突 破,持续打造功能性强的产品;2)户外场景不断拓宽情况下,将户外产品融入时尚元素, 并针对地方市场研发具备地区特征的产品。3)拓展产品品类,完善产品矩阵。

金钥匙②:转型 DTC 渠道,优化门店形象

海外户外公司逐步向 DTC 渠道转型。户外公司持续加大 DTC 渠道投入,DTC 渠道 销售收入占比多在 40%以上,Descente 由于过去以批发渠道销售为主,目前仍然处于零 售店建立、相关销售人员培训以及门店形象改善过程中,DTC 渠道收入占比相对较低。

独特门店形象输出品牌文化,服务升级打造极致购物体验。例如,Columbia 北京门 店将哥伦比亚河元素融入店中,同时搭配使用木和铁材料,诠释“城市糅合自然”的设计 理念;试衣间则以俄勒冈州的三个户外风景区为主题,契合了公司的创建地。Snow Peak 最大的直营店是为综合性旅游设施,设立在日本滑雪胜地白马村,该设施将零售店、露营 区与活动区结合,除向消费者提供露营设备、当地特色产品、清酒、白马店限定产品外, 也提供露营、热气球、骑马等户外运动项目。

我们认为,渠道能力升级是户外公司业绩增长必经之路:1)通过直面消费者模式能 让公司对消费者画像做出更精准的判断,对市场做出更加及时的反应,从而加强公司对产 品结构以及营销方式的调整能力;同时 DTC 能让公司更好掌控不同门店的存货水平,提 升公司库存管理效率,减小库存积压风险,有效减少由于退货及折扣带来的销售损失;2) 通过营造充满户外元素的购物场景,提升消费者购物体验,并向消费者输出品牌文化,强 化品牌认知。

金钥匙③:注重营销投入,持续提升品牌影响力

海外户外公司注重营销投入,营销手段丰富。例如,Columbia 自创立以外便注重广 告投入,公司前董事长 Gert Boyle 以“Tough Mother”形象亲自出演品牌广告,以硬朗的 自身形象与幽默的广告方式表现出 Columbia 产品的耐用性,为品牌塑造良好形象;2) Descente 在韩国绑定女团成员 Hani、演员申敏儿等,在中国通过吴彦祖、彭于晏、陈伟 霆、辛芷蕾等流量明星推广其产品;3)Deckers 旗下 Hoka Brand 通过赞助马拉松、越野、 铁人三项等赛事扩大品牌声量;4)Snow Peak 注重消费者诉求,发力社群营销,每年线 下定期举办 Snow Peak way 活动,听取用户反馈,传递品牌理念;线上则通过 Instagram 直播邀请粉丝远程烤篝火、邀请抹茶生产商 Mizuba Tea 为粉丝讲解日本茶文化等。

我们认为,持续投入营销是户外品牌公司升级品牌力的重要方式,户外品牌公司可通 过三个方面着手营销:1)推出与自身产品属性契合的传统广告,塑造品牌形象。2)通过 联合头部明星或赞助赛事,享受其带来的流量效应,扩大品牌影响力。3)注重线下与线 上的社群营销,增强用户粘性。

金钥匙④:采用多品牌战略,卡位细分市场

海外户外龙头公司多采用多品牌战略。海外户外龙头公司通过并购及代理的方式完善 其品牌矩阵:VF Corp 旗下的 Vans、Supreme、Timberland、Jansport 等均为其细分领 域的龙头,产品线涵盖户外鞋类、背包、服饰等;Deckers Brands 专注鞋类市场,旗下品 牌产品品类包括靴子、毛拖、凉鞋、运动鞋等;哥伦比亚公司以自主品牌 Columbia 为核 心,通过 Mountain Hardwear、Sorel、Prana 等品牌进入靴子、登山装备、瑜伽服、攀岩 服饰等细分赛道;Goldwin 与 Descente 发展自有品牌的同时亦代理多个全球运动品牌。

我们认为,采用多品牌战略的户外公司优势主要体现在两个方面:1)向更多细分户 外赛道扩张,拓宽客户群,抢占市场份额;2)有效对冲行业波动风险,更易打开新成长 曲线。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。「链接」