医美股测评⑨|复星医药:“跨界”竞争白热化_能否实现医美与医药比翼齐飞?(醫療醫藥復星)

作为国内医药上市公司龙头,今年的复星医药可谓是幸运至极,踩着“疫苗与医美”两大热门概念腾飞,股价也一度突破了前期高点79元/股,最高触及91元/股,市值也突破了2000亿元。

在医美领域,复星医药布局较早,2013年成立了复锐医疗科技,并完成了对以色列医美器械商Alma Laser的收购。目前无论是光电产品、肉毒素、塑形产品,还是整形外科医院、牙科医疗体系平台,复星医药无一不涉猎,并且一直在不断加码力争全面布局。

今年7月14日,复锐医疗科技宣布其全资附属公司复锐医疗科技(天津)有限公司与复星医药全资附属公司复星产业订立再许可协议。复星产业授出Revance有关RT002的相关专业知识及专利,并授予复锐天津在中国大陆、香港及澳门许可引进、使用、销售及商业化RT002美容适应症(包括但不限于中到重度眉间纹),进一步丰富了复锐医疗科技注射填充产品管线及产品组合。

在这一消息发布后,在港上市的复锐医疗科技股价一度涨超30%,突破历史新高。从2021年1月4日以来,公司股价最大涨幅接近10倍。实际上,通过不断优化产品管线,复锐医疗科技在今年上半年也实现了较好的业务增长。7月5日,复锐医疗科技公布,相较2020年同期,集团预期于截至2021年6月30日止6个月的收益录得大幅上升逾73%,及预期于该期间的溢利增加逾190%。

随着跨界竞争的不断加剧,复星医药能否实现医药与医美的比翼齐飞,在这个不断崛起的市场中抢占更大的蛋糕?

医美业务持续走好

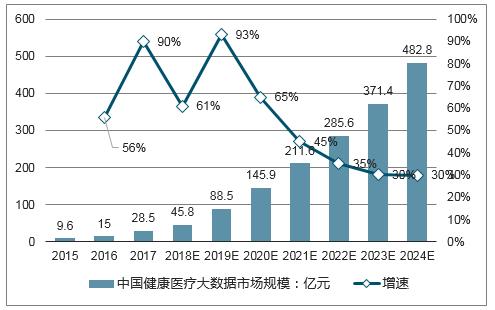

随着经济发展,“颜值经济”兴起,我国医疗美容市场已经成为全球增速最快的医美市场之一,布局医美领域已被认为最好的赛道之一。

2013年,复星医药成立复锐医疗科技,完成对以色列医美器械商Alma Laser的收购,2017年底,复锐医科技成功在香港上市。从业绩表现来看,近年来,通过持续稳定的发展,复锐科技表现较佳,也使得复星医药在医美板块交出了一份满意的答卷。

复星医药2020年报显示,复星医药实现营业收入303.07亿元,同比增长6.02%;归母净利润36.63亿元,同比增长10.27%。其中,制药板块营业收入达218.8亿元,同比增长0.52%。在医美版块,2020年,在新冠疫情冲击全球经济的环境下,复锐医疗科技整体保持稳健发展。2020年,复锐医疗科技全年实现1.62亿美元总收入,净利润为1,468万美元,调整后净利润为2,015万美元、调整后净利润率为12.4%。

数据来源:复星医药年报(单位:亿元 币种:人民币)

同时,随着新冠疫情在多个国家得到控制,复锐医疗科技从2020年6月开始业绩复苏,2020年下半年收入同比增长2.6%,环比增长26.0%。得益于直销比例的增加,2020年公司毛利率从2019年的55.3%上升到55.7%。2020年,公司经营活动产生的净现金流为2,574万美元,较2019年增长22.3%。

2020年,复锐医疗科技持续加大研发投入,同比增加4.7%,从2019年的1,047万美元增至1,096万美元,占收入比例为6.8%。在此期间推出了四款新产品:一是,在北美市场推出的首款等离子肌肤修复技术产品Opus Plasma;二是,Harmony XL PRO特别版,应用全新的、具有突破性的手具,提供升级嫩肤体验;三是,强效三合一皮肤护理设备DermaClear,用于皮肤深度清洁、滋养及保湿,旨在满足日益增长的高品质,无风险和强效的皮肤护理治疗的需求;四是,Alma Hybrid,通过独家技术结合三种核心能量源,包括CO2激光、1570nm激光和Alma专利的强效超声波,达到独一无二的嫩肤及疤痕修复治疗效果,且大大缩短了治疗恢复期。

复锐医疗科技通过动态调整产品供应以适应全球不断变化的消费趋势。2020年,公司注射填充类产品的收入达426万美元,同比增长34.2%。如此表现也正如在2020年及未来的布局时复锐医疗科技公开的说法,将继续致力于寻求新的商业机会,巩固其在亚太地区的市场地位。

多产品线布局争抢市场份额

从公开资料来看,复锐医疗科技核心子公司Alma Lasers是全球领先的能量源外科和医疗美容设备提供商,在全球90多个国家和地区开展业务。旗舰产品包括:Soprano系列,主要用于激光脱毛;Harmony系列,可用于超过65种FDA许可适应症的多功能多应用平台;Accent系列,主要用于美体塑形及紧肤,全部均属医疗美容产品线;FemiLift,一种用于多种女性问题的微创医疗美容器械;及BeautiFill by LipoFlow 平台,FDA批准的首个、也是目前唯一用于自体脂肪移植的能量源设备。此外,公司也进入了注射剂市场,并在以色列、中国香港及印度均有销售。

目前,在能量源医疗美容器械行业持续整合去实现,复锐医疗科技行业领先。根据Medical Insight报告,2016年,按能量源医疗美容器械产生的收益计算,复星医药控股子公司复锐医疗科技占全球市场份额的4.4%,位列第5;占中国市场份额的16.2%,位列第一;按2017年收益计,复锐医疗科技已经是中国市场上能量源医疗美容器械的最大供应商。

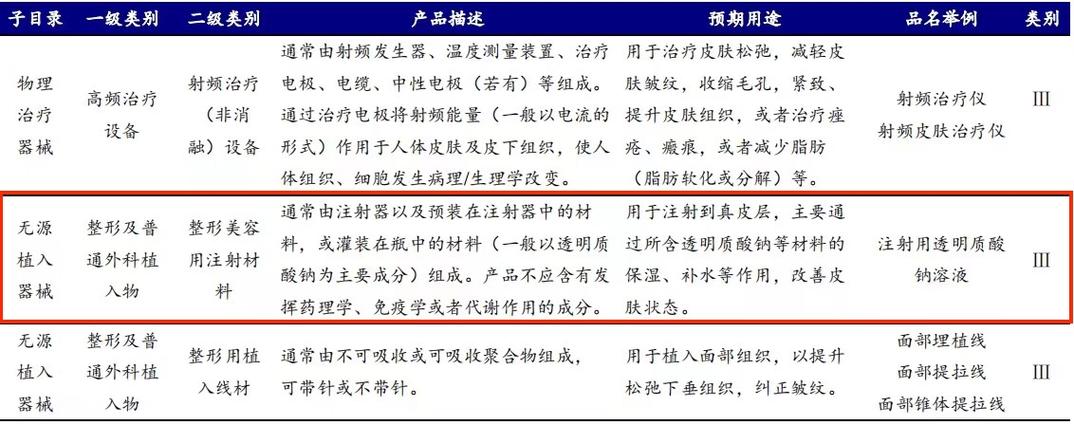

为了进一步丰富产品管线,在今年,复锐医疗科技旗下美中互利代理的、由IBSA Farmaceutici生产的关于“注射用透明质酸钠溶液(商品名:PROFHILO®,又称提升针、逆龄针)”的一项前瞻性、多中心、单盲、随机、平行对照临床试验用于评价纠正颈部中重度皱纹的有效性和安全性临床试验正式启动。

据悉,这款注射用透明质酸钠溶液PROFHILO®系由复锐医疗科技的战略合作IBSA研发,目前,国内获得国家药品监督管理局(NMPA)批准上市的、针对纠正颈部中重度皱纹的填充剂仅有爱美客的“嗨体”。

根据爱美客一季度数据财报数据,嗨体的毛利率高达92.7%,凝胶类产品的毛利率约为92.1%。而从市场定价来看,嗨体的单价已经从2018年的331元每支涨到了2021年一季度的385元每支。2020年全年,嗨体产品共卖出124.2万支。

渤海证券也分析指出,嗨体3年内将独享颈纹注射市场,2019年嗨体颈纹注射约占整体注射类医美的2.76%,2020年提升至4.9%,预期三年后颈部除皱人士可达到医美注射总人群的10%,嗨体可贡献12.71亿元营收,同时叠加嗨体在眶周抗衰市场的拓展,预计到2023年可再贡献2.5亿元营收。而随着复锐医疗的入局,这一市场份额的争夺已是避不可免。

根据复锐医疗科技董事长刘毅此前在接受采访时介绍,作为复星医药核心成员之一,发挥复星医药在中国及全球医疗健康产业链的资源及平台优势,复锐医疗科技通过持续在技术,产品及组织等方面的创新,成为全球医疗美容市场中的竞争者。

复星医药全面布局深度拥抱医美

然而,复星医药对于医美版图的扩展并不满足于此前复锐医疗的强项器械板块,近年来,复星医药通过源源不断的资本投入,步子迈得越来越大,力争要实现全面布局。

2018年,复星医药成立上海卓瑞门诊,对标国内高端医疗需求市场;2019年,卓瑞门诊与日本美容整形医院合作,在上海成立卓尔荟美颜中心,由日本医美医生为医美消费者面诊;2019年,复星医药还投资重庆星荣医美医院管理有限公司,以星荣医美为切入口,拓展在整形美容方面的布局;2020年,复锐医疗科技新增美容牙科及个人护理两条业务分支;同年,复星医药首个医美整形外科医院在重庆落地。

实际上,随着包括复星为内的大量资本进入,中国医疗美容服务行业已步入快速发展阶段。数据显示,中国医疗美容机构可以分为大体量、中小型、小微型三类。其中,大体量机构占据的份额在6-12%之间,代表机构有美莱、艺星、伊美尔、华韩整形等;中小型机构目前为市场主体,占据了70-75%的市场份额。

安信证券分析师诸海滨指出,医美机构毛利率普遍较高,均值为58.72%,不过净利率普遍较低,相比之下小体量的医美机构盈利更加困难,主要系获客营销、药品耗材、医疗服务(包括医生培训、机构认证等)合计成本/营业收入的比重大致在50%-90%之间。

针对复星医药的加速布局,也有业内人士指出,身后的资本雄厚一方面确实是一种优势,但是对于整个医美消费者市场来讲,由于医美机构之间的粗放竞争极度饱和,消费者是否对其买单还需要时间的验证。毕竟与上游相对来讲并不充分的竞争不同,医美市场的下游竞争,医美医院之间对消费者的竞争早已陷入白热化。

特别是在当下,高端医疗在多年政策推动下进入了新阶段。站在新医改十年的转折点上,高端医疗在新一轮发展中蕴藏着巨大的机遇,同时也面临人才、管理、资金等诸多挑战。

“人才是高端医疗面临的普遍性困难,医生不仅医疗技术要好、外语要好、服务理念也要强,这对中国公立医院的医生来讲是一个挑战,门槛比较高,人才来源就会受到一定的限制。因此,我们需要基于中国特色,招募高质量人才,然后投入大量的资源,进行技能培训,吸引人才,留住人才。”哥伦比亚中国集团总裁兼首席执行官陈美兰在接受21世纪经济发布采访时说道。

从目前的医美行业竞争格局来看,分散、参与者众多、医师执业标准不一致成为眼下主要问题。对于医美参与者而言,急需建立品牌声誉、搭建客户网络、组织经验丰富的服务团队,需要提升服务质量维系既有客户,同时需要开拓新的用户以扩大规模。这也使得医美机构之间的营销竞争非常激烈,后续,复星医药针对医美板块的布局究竟如何进行,拭目以待。

更多内容请下载21财经APP