西安“医美茅”的烦恼:销售费用走高_研发投入过低_行业竞争加剧(巨子生物膠原蛋白)

《每日经济》注意到,范代娣另一身份为西北大学生物医药研究院院长,巨子生物主打的“重组胶原蛋白”便是20年前由其科研成果转化而来,并逐渐发展为胶原蛋白赛道上的领跑者后于去年登录港股。

作为“胶原蛋白第一股”的巨子生物上市时可谓“万众瞩目”,其87.2%的超高毛利率被称为“医美茅”,上市后股价一度翻倍。

而最近,巨子生物似乎在二级市场表现平平,股价维持在35港元/股,而销售费用一路走高、研发投入过低、行业竞争加剧等问题在其身边萦绕不去。

销售费用走高

乍看公司名巨子生物或许陌生,但其旗下两款专业级护肤品牌——可复美和可丽金则在护肤市场上“人尽皆知”。

各类购物节榜单最为直观地反映了可复美、可丽金受市场热捧的程度。2022年双11期间,可复美全渠道销售额同比增长130%,斩获京东平台双11医用美护类目销售额TOP1;据天风证券研究所数据,可复美在2023年38大促期间抖音平台销售额逆势增长146.3%;根据公司官微,2023年618大促可复美线上全渠道销售额同比增长165%,品牌曝光量达7亿+。

图片来源:巨子生物官微

实际上,从2013年开始,由玻尿酸将整个医美行业带入高速发展期,资本催化下市场蛋糕越做越大,诞生过华熙生物(688303)、昊海生科(688366)、医美客(300896)等多家上市公司“财富神话”。

而近年来胶原蛋白则“接棒”玻尿酸成为赛道“新宠”。根据新浪微博旗下社会化营销研究院发布的《2020 年护肤行业趋势报告》显示,护肤品成分中,胶原蛋白的年讨论量位居第一,要高于玻尿酸、烟酰胺等成分,成为护肤领域内的TOP话题。

位于西安高新区的巨子生物便是搭上“重组胶原蛋白”“械字号面膜”等概念迅速成长起来的行业巨头,其自 2019 年起成为中国最大的胶原蛋白专业皮肤护理产品公司,目前是全球范围内拥有最大重组胶原蛋白产能的企业之一。

根据最新年报,巨子生物2022年实现营收同比增长52.3%达到23.64亿元,年内净利润同比增长21.0%达到10亿元。

巨子生物旗下有8个主要品牌,可复美及可丽金为公司的核心旗舰品牌。其中可复美2022年实现收入16.13亿元,同比增长79.7%;可丽金则实现收入6.18亿元,同比增长17.6%。

按产品类别划分,2022年功效性护肤品为巨子生物带来15.6亿元营业收入,占总营收的比例由55.5%提升至66%;医用敷料实现营业收入7.6亿元,占总营收的比例由上年的41.3%降至32.2%

值得一提的是,由于营销转型,巨子生物的销售费用一路走高,引起市场质疑其科创属性还剩几何。

根据年报数据,巨子生物2019-2022年的销售及经销开支为9380万元、1.58亿元和3.46亿元、7.06亿元,占总营收比重从9.8%攀升至29.86%,随之而来的是净利率两年连降,2020-2022年巨子生物的净利润率分别为69.42%、53.34%、42.38%,公司2022年毛利率为84.4%,较去年同比下降2.8%。

对此,巨子生物解释,由于公司增加了电商平台及社交媒体平台上的线上销售及营销活动的支出,以不断扩张线上销售渠道,顺应行业趋势及抓住市场机会,从而使线上营销费用有所增加。

而市场似乎对此并不认可。叠加此前研发投入过低、行业竞争加剧等因素,年报公布后,巨子生物的股价开启了震荡下跌并长期维持在35港元/股左右,相较3月21日的高点58.8港元/股已经跌去近四成。

营销模式转型

据悉,可丽金旗下的产品组合包括喷雾、面膜、面霜、精华、乳液及凝胶等,售价在109元到680元之间,根据京东旗舰店,其中销量最好的是222元的胶原蛋白涂抹睡眠面膜。

可复美则主打医用敷料。京东旗舰店显示,可复美类人胶原蛋白面膜每盒售价198元,平均每片39.6元。也就是说,按照84.4%的毛利率计算,一盒面膜的制作成本约25元。

图片来源:巨子生物官微

注意到,巨子生物拥有比肩茅台的毛利率“剪刀差”,但净利率两年连降,可以说巨子生物营收支柱的成本和售价间的差距正逐渐被营销费用吞噬,并且近年来巨子生物营销模式逐渐从微商模式转向成本更为高昂的线上模式。

实际上,巨子生物的发家史与微商可谓关系密切。

在微商兴起的2013年-2017年期间,巨子生物公司创始人严建亚出资80%创立了西安创客村电子商务有限责任公司(以下简称西安创客村),巨子生物则持股20%,通过旗下移动社交平台创客云商来销售公司旗下产品。

据凤凰网科技发布,该公司的营销模式采用分级代理模式,缴纳12000元后即可成为初级分销代理,除了可以享受3.5折的拿货价外,还可以邀请别人加入,拉一个VIP创客可获得2400元的提成,达到一定层级可在下线的销售额中抽取提成。

不得不承认,产品过硬是一方面,但前期这种“拉人头”模式确实成为巨子生物发家的重要途径。根据巨子生物招股书,2019年来自西安创客村的收入在总营收中占比高达52.2%, 并且剩余前四名大客户占比均不超过3%,2021年这一数字则降至29.3%。

随着2019年后微商走弱,巨子生物则大力开辟以DTC模式(直面消费者)为主的线上直销模式,借助薇娅等头部KOL直播带货的红利,将自身的渠道结构向直销倾斜,期望以此打开大众消费市场,增强C端品牌影响力,获取更多销量。

年报显示,2022年巨子生物通过DTC店铺的线上直销获得12.14亿元营收,通过面向电商平台的线上直销获得1.25亿元营收,二者合计占总营收的比例为56.6%。至此,巨子生物由经销商销售为主转变为线上直销为主。

而在流量红利消失殆尽,电商渠道进入存量竞争时代的背景下,巨子生物需要向平台持续支付高额的服务费,而这也进一步压低了公司净利率。

实际上,不只巨子生物,整个医美上游行业均不同程度净利率下滑。根据万德数据,玻尿酸三巨头华熙生物、昊海生科、爱美客2022年净利率均分别下降3.55%、54.54%、1.12%。

就净利率走低、销售费用上涨等问题,致电巨子生物方面,但截至发稿日前电话未接通。

赛道逐渐饱和

注意到,巨子生物依托胶原蛋白立足“医美”圈,但从产品看,公司主要涉及的功能性护肤与医用敷料两大下游领域均尚未与竞争对手拉出差距。

根据招股书,2021年巨子生物在医用敷料市场市占率为9%,第一名市占率为10.1%;在功能护肤品领域,巨子生物的市占率为11.9%,前两名的市占率分别为21%与12.4%。

另外,即将上市的巨子生物“姐妹花”敷尔佳在招股书中公布了营业成本详细数据。其与巨子的商业模式类似,低成本、轻研发、重营销,亦逐步布局线上直营但还在早期发展阶段。

对比来看,敷尔佳的收入规模要高于巨子生物,但净利润却不及后者。据敷尔佳招股书披露,该公司2020年-2022年的收入分别为15.85亿元、16.50亿元和17.69亿元,2022年不及巨子生物同期;净利润分别为6.48亿元、8.06亿元和8.47亿元,均不及巨子生物同期。

实际上,敷尔佳仅是在护肤品大类下与巨子生物竞争,并没有动到巨子生物在“胶原蛋白”这一细分行业的蛋糕,真正能动摇巨子生物根基的则是“胶原蛋白”赛道上“专业跑手”。

据国泰君安证券梳理,重组胶原蛋白赛道上除巨子生物外,目前在国内已产业化该技术的企业还包括锦波生物、创健医疗、聚源生物、丸美股份(603983)及江苏吴中(600200)等。

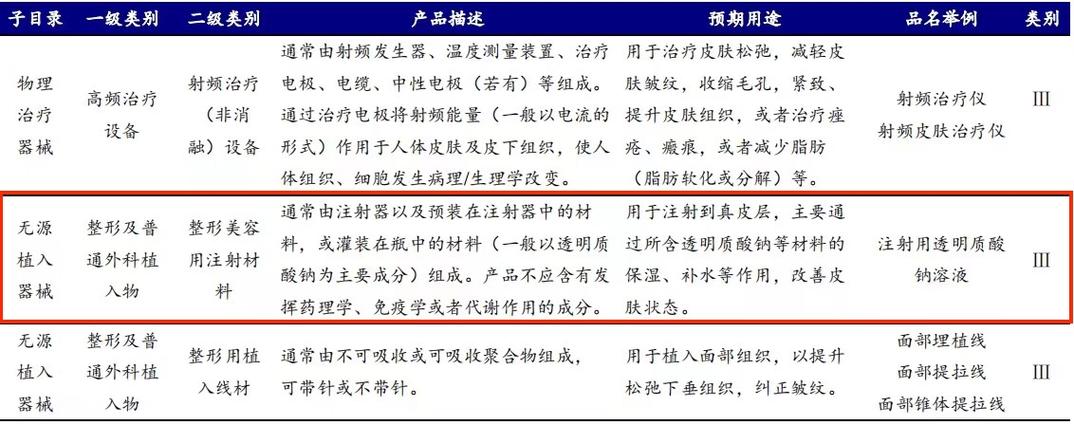

其中,锦波生物即将登陆北交所,该公司主营业务为以重组胶原蛋白产品和抗 HPV生物蛋白产品为核心的各类医疗器械、功能性护肤品的研发、生产及销售,在重组胶原蛋白领域处于国际技术领先地位。旗下产品“重组Ⅲ型人源化胶原蛋白冻干纤维”是目前唯一的注射级别的重组Ⅲ型人源化胶原蛋白生物医用材料。

图片来源:锦波生物官网

另外,随着玻尿酸行业热度持续走低,此前依靠玻尿酸概念大热的爱美客、华熙生物、昊海生科三家公司目前的市值纷纷入局胶原蛋白赛道,将复制“玻尿酸神话”的希望压在胶原蛋白之上。

按照来源,胶原蛋白可分成从牛腿肌等中提取的动物源胶原蛋白、及利用生物结构重新制备合成的重组胶原蛋白,其中动物源技术已较为成熟,重组胶原蛋白则属于新兴产品。

根据华尔街见闻发布,目前爱美客、昊海生科都在走动物源胶原蛋白路线。其中爱美客此前曾在互动易表示。“重组胶原处于刚兴起的阶段,它的重组方式、胶原结构、活性是否能达到和动物源胶原一样的效果,这有待市场验证,公司将持续观察。”

华熙生物则“两手抓”,一边进行重组胶原蛋白制备的研究,一边又通过收购北京益而康生物工程有限公司布局动物源胶原蛋白;巨子生物、锦波生物则主攻重组胶原蛋白。

时至今日,胶原蛋白这条赛道上可以说挤满了“友商”,而曾依托胶原蛋白先发优势赢得了技术红利期的巨子生物要实现破局,或需加大创新和研发力度,加深技术护城河,并积极开辟可以“接棒”可丽金、可复美的第二增长曲线。

原标题:《西安“医美茅”的烦恼》