线下突破!中国内衣品牌NEIWAI的海外首店开在新加坡(內衣市場內衣品牌)

NEIWAI是2012年创立于中国上海的贴身衣物生活方式品牌。

2020年,NEIWAI正式出海美国,并建立品牌海外独立站neiwai.life,出海首年线上营收达到近1亿人民币。

虽然NEIWAI出海的首站不是新加坡,但新开业的新加坡旗舰店却是NEIWAI在海外的首家门店。

NEIWAI在海外线下开店为何首选新加坡?新加坡内衣市场又有哪些发展的潜力?

扩张到东南亚,内外首选新加坡开店

新加坡作为东南亚唯一的发达国家,是不少品牌出海东南亚的首选,这也许是NEIWAI将首家海外旗舰店放在新加坡的考量。

更重要的是,新加坡华人比例高、偏好线下购物和消费水平高等特点也非常契合NEIWAI的开店要求。

据有关数据显示,新加坡居民人口的华人占比超70%。

在身材和内衣品牌选择上,华人与国内消费者有极高的重合度,这有利于NEIWAI快速打开新加坡市场。

在进入东南亚市场之前,NEIWAI在布局美国市场的时候也是选择先在华人群体渗透。

NEIWAI新加坡店产品

除了要找准目标消费群体,观察当地的消费偏好也非常重要。

相比国内和欧美消费者,新加坡人也非常喜欢在线下商场逛街购物。

从城市化角度来看,新加坡是一个高度城市化的小岛,基本没有偏远地区,每位新加坡居民基本可以在20分钟内到达距离他们最近的一个商圈。

再加上新加坡天气常年炎热,逛商场也成为当地消费者休闲的主要方式。

而对于贴身类衣物需要线下体验试穿的,新加坡消费者更倾向于线下购买。

从NEIWAI的发展进程来看,占领线下市场也是非常重要的战略。

而纵观海内外,80%的贴身衣物和运动品牌的份额都来自于线下。

据了解,尽管NEIWAI最初是从天猫店切入线上市场来打响名声,但NEIWAI还是坚持通过开线下店来为消费者加强体验感。

而且,建立线下门店也有利于占领用户心智去拉动线上的销售。

目前,NEIWAI在国内一线城市的大型购物中心已开超过150家门店。

原本NEIWAI计划在2020年前往美国旧金山开海外首店,但该计划暂时搁置。

反而,新加坡旗舰店成为NEIWAI在海外的第一家门店。

NEIWAI对线下市场的重视还体现在定价策略上,瞄准部分高端用户。

据了解,NEIWAI线上客单价在300人民币,线下客单价超1000人民币。

NEIWAI本身在款式上就主打高端材质、细腻细节与精致设计感。

线上线下客单价的差异主要源自试穿带来的更高连带率。

而高客单价的背后就是瞄准有高消费力的人群,新加坡消费者便也成为NEIWAI的目标。

据统计,新加坡人均GDP 7.28万美元,人口消费能力高,能接受较高客单价的产品。

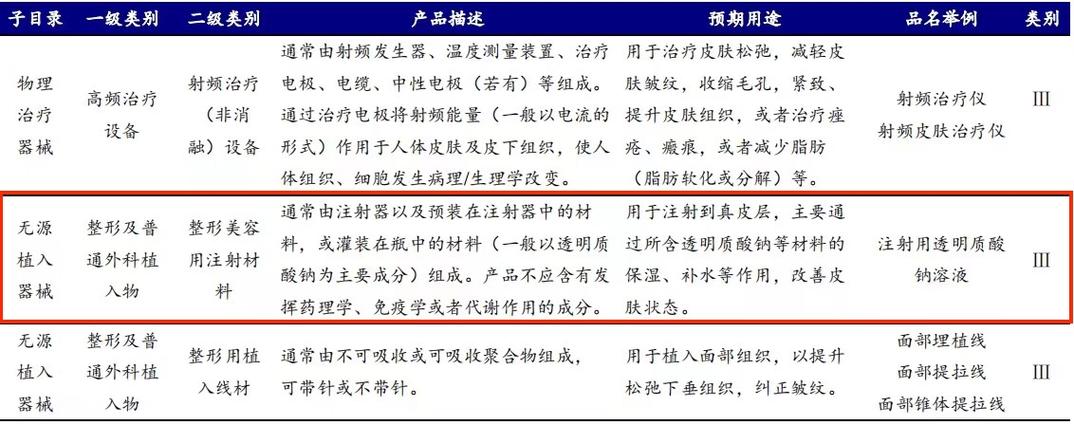

国际大牌抢占新加坡市场,突围不易

不过,NEIWAI此次在新加坡开设门店并非没有挑战。

NEIWAI的品牌风格主打无钢圈,显然与东南亚总体的市场需求有些出入。

尽管具备无钢圈款、新型亲肤材质、关注女性健康的“悦己”型内衣正在逐渐被东南亚消费者接受,然而,东南亚市场的内衣类型目前仍以传统杯型为主,聚拢、提升等功能依旧占主流。

其次,相比其他东南亚市场,新加坡内衣市场虽然相对竞争更小、流量更高,但消费者人群也相对较小。

不少国际内衣品牌早已入驻新加坡各大商场,积累了不少用户基础,且有着较强的竞争力。

比如,华歌尔Wacoal、黛安芬Triumph、索瑞拉SORELLA、LA PERLA 、维密Victoria’s secret、6ixty 8ight等。

其中,华歌尔Wacoal在新加坡大约有8家线下门店、黛安芬大概有15家线下门店、索瑞拉SORELLA约19家门店、6ixty 8ight有10家线下门店、LA PERLA有2家门店、维密Victoria’s secret有4家门店。

与此同时,新加坡也有不少本土的内衣品牌在崛起,比如Ashley Summer Co.、Susy + Bae、Perk by Kate、Our Bralette Club、I’M IN、Reverie Studio等。

比如,Perk by Kate于2012年创立,是在新加坡创立的以解决方案为导向的原创奢华内衣和生活方式品牌。

创始人刘进慧(Kate)是一位新加坡华人女设计师,其看中了内在美市场的潜质。

在她来看,Perk by Kate品牌就是为确保让每位女性都能找到美丽而舒适的内衣,让她感到自信、完美且充满力量。

据了解,刘进慧在品牌创立初期卖的是美国加州品牌Honeydew Intimates的无钢圈胸衣,之后开始继续扩充业务,并开始推出自家设计款式,为满足顾客需要而设计内衣。

Perk by Kate持续推出设计新款,而且还会根据顾客的反馈对官网款式进行上新补货。

据其官网显示,Perk by Kate还推出了“敏感”和“康复”系列,分别为敏感肌肤和进行乳房切除术或乳房重建手术后的女性提供精心设计的款式。

该品牌还推出了为磨损的单品提供翻新服务、以及回收捐赠旧内衣等来推动品牌的可持续发展。

和Perk by Kate相同的是,新加坡内衣品牌I’M IN也是想通过内在美传递女性能量。

不同是,I’M IN的风格更偏向简单舒适风。

I’M IN于2015年创立,定位为专为亚洲人打造的内衣品牌,提供量身定制内衣,以满足消费者对各种款式的日常需求。

该品牌在小红书的推荐热度很高,许多博主通过图文视频等来推荐该品牌的各种内衣产品。

值得注意的是,中国内衣品牌爱慕AIMER在新加坡也开了4家门店,其中在Marina Bay Sands的一间店也是专门主打女性内衣和女装产品。

爱慕AIMER的新加坡门店

新加坡之外,内衣白牌崛起

在新加坡市场之外,东南亚各国由于文化差异等因素,消费者在选购内衣的喜好方面也有所不同。

比如泰国和越南市场受韩流文化影响,倾向于少女感的内衣款式。

马来西亚因为宗教文化,内衣偏好相较更加保守,消费者倾向于轻熟、中熟风的内衣。

而菲律宾文化更加开放,当地的畅销内衣类型则以欧美风的款式为主。

另外,各国女性消费者的平均身材也有差异,比如马来西亚、文莱、泰国等市场因消费群体的肥胖率更高,消费者因此喜好大码内衣。

在马来西亚,内衣品牌XIXILI尺码设计为最小70A,最大码有110I。

据众为分众消费研究院的调研,东南亚各个市场的差异化还体现在头部玩家的不同,大体上各个国家都有占据主要市场的头部内衣品牌。

其中,马来西亚、泰国、菲律宾三国内衣市场的头部效应最为明显。

马来西亚及泰国消费者信任中高档国际品牌如来自日本的Wacoal,菲律宾消费者相对倾向于中低端品牌如美国的Avon。

而在越南和印尼内衣市场,目前还没有出现头部内衣品牌,有新锐白牌的发展空间。

从整体来看,东南亚内衣市场的发展潜力也被中国玩家盯上。

例如,专为大胸女生研发bra的大罩杯内衣品牌奶糖派在2022年时曾表示会将发展重点放在亚洲市场,比如新加坡、越南和泰国等国家;凭借“无尺码”内衣在国内爆火的Ubras瞄准海外华人市场,其中也涉足东南亚市场,还在LazMall开设官方店铺;2022年,快时尚巨头Shein推出了内衣品牌独立站Luvlette。

据Shein在东南亚新加坡、泰国、马来西亚等国家的官网,各种款式的内衣都有售卖,而且消费者也可以在官网购买Luvlette系列的内衣;而都市丽人公司也曾为了“去库存”而拓展东南亚市场。

不仅如此,一些新兴品牌或者白牌内衣也开始在东南亚发力,它们往往先从Shopee、Lazada传统货架电商平台切入,走本土化发展路线。

例如,国内出海的新兴品牌Jollynn凭借对泰国市场的洞察,多次在大促中入选Lazada和Shopee内衣品类前三名,2022年成为泰国Shopee平台贴身衣物品类销售第一;广东汕头的女性内衣品牌ShiErHua,根据东南亚市场女性身材调整生产链,开发大杯文胸新品,入驻Shopee新加坡、Lazada菲律宾等站点进行售卖。

而除了Shopee和Lazada,TikTok Shop也为新兴内衣品牌的崛起提供了合适的“土壤”。

毕竟,线下店内衣价格相对较高,而东南亚消费者偏爱低价,在线上主打高性价比内衣还是很有增长潜力的。

而且,从TikTok Shop热卖趋势和特点上来看,美妆个护、女装内衣、时尚配饰等品类的表现最为突出。

全靠TikTok的JHU collection就是一个突出的成功案例,据称其95%的营收全部来自于直播,而上线TikTok短短几个月内就从一个新手品牌跃升至TikTok Shop内衣品类排行榜前列。

由此看来,东南亚内衣市场还是有比较大的吸引力。

只要找准品牌定位,找到质量和价格的平衡点,玩家还是有崛起的机会。

虽然不少中国内衣玩家都是从线上切入东南亚市场,但东南亚内衣市场线下购买渠道占比约80%。

在发展的过程中,中国玩家在未来还是需要注意提升线下渠道的触达能力,进一步提升品牌形象。

正如刚在新加坡开店的NEIWAI,或许也能给大家带来一定的参考意义。

— END —